Какая из функций не относится к налоговой. Функции налогов

Возникновение и развитие налогообложения

1. Что являлось первоначальной формой налога:

а) поземельный налог;

б) поголовная подать;

в) жертвоприношение

2.В каком из древних государств уже существовала налоговая система:

а) Древняя Греция;

б) Древний Египет;

в) Древний Рим

3.В каком из древних государств уплата налогов носила добро-вольный характер:

а) Византия;

б) Древняя Русь;

в) Древняя Греция

4.Кто занимался сбором налогов в древних государствах:

а) налоговые служащие;

б) откупщики;

в) комиссия при министерстве финансов?

5.В каком из древних государств налоги не взимались в мирное время:

а) Древняя Русь;

б) Древний Египет;

в) Древний Рим

6. Какой налог являлся наиболее обременительным в Древней Руси во времена нашествия татаро-монгольского ига:

а) гербовый сбор;

б)«выход», взимаемый с каждой души мужского пола и голо-вы скота;

в) «соха»?

7. При каком российском императоре/императрице была введе-на подушевая подать:

а) Екатерине II;

б) Александре I;

в) Петре I

8.При каком российском императоре/императрице началась поэтапная отмена подушевой подати:

а) Петре I;

б) Александре III;

в) Екатерине II?

9. Какие налоги занимали наибольший удельный вес в казне Российского государства при Петре I:

а) прямые;

б) косвенные;

в) равнозначно и прямые, и косвенные?

10. Каким образом отразилась на доходной части российской казны замена винных откупов на питейные акцизы:

а) доходы не изменились;

б) доходы увеличились;

в) доходы снизились?

11. Какие налоговые преобразования были осуществлены в пе-риод правления Александра II:

а) введены питейные акцизы;

б) увеличена подушевая подать;

в) повышены ставки поземельного налога

12. Когда была отменена подушевая подать в России:

б) в XIX в.;

13. Каков вклад министра финансов СЮ. Витте в реформиро-вание системы налогообложения в России:

а) предпринята попытка практической реализации принци-па соразмерности налогообложения;

б) заменены винные откупа на питейные акцизы;

в) учреждены специальные органы, обеспечивающие конт-роль за сбором налогов?

14. Какая функция была присуща налогам в древних государ-ствах:

а) стимулирующая;

б) регулирующая;

в) фискальная

Элементы налога

1. Налог — это:

а) обязательный платеж, взимаемый с юридических и физи-ческих лиц;

б) обязательный индивидуальный платеж, взимаемый с юри-дических и физических лиц;

в) обязательный индивидуальный безвозмездный платеж,

взимаемый с юридических и физических лиц в целях фор-мирования государственных финансов.

2. Какой из перечисленных элементов налогообложения не яв-ляется обязательным при установлении налога:

а) налоговая база;

б) налоговая ставка;

в) налоговые льготы

3. Налоговая ставка — это:

а) процентная величина от объекта налогообложения;

б) величина налоговых начислений на единицу налоговой базы;

в) фиксированная величина от объекта налогообложения.

4. Какой из способов уплаты налога предполагает внесение на-лога в бюджет соответствующего уровня до получения дохода:

а) у источника выплаты ;

б) по декларации;

в) когда налог исчисляется налоговым органом

5. Прогрессивное налогообложение — это:

а) уменьшение налоговой ставки с ростом налоговой базы;

б) увеличение налоговой ставки с ростом налоговой базы;

в) когда налоговая ставка не изменяется.

6. Когда плательщик и носитель налога являются одним лицом:

а) при косвенном налогообложении;

б) при прямом налогообложении;

в) никогда не являются?

7. Налоговая база — это:

а) предмет, подлежащий налогообложению;

б) стоимостная, физическая, иная характеристика объекта налогообложения;

в) период времени, по истечении которого возникает обязан-ность исчислить и уплатить налог.

8. Обязанность уплатить налог возникает, если:

а) установлена налоговая ставка и налоговый период;

б) установлены объекты налогообложения и налоговые льготы;

в) установлены налогоплательщики и все элементы налого-обложения.

Классификация налогов

1. К какому налогу следует отнести транспортный налог по уровню установления:

а) к местному;

б) федеральному;

в) региональному

2. К какому налогу следует отнести налог на прибыль в зависи-мости от принадлежности к уровню бюджета:

а) к закрепленному;

б) регулирующему;

в) налогу с процентной (пропорциональной) ставкой налога?

3. Как классифицируются налоги в зависимости от их исполь-зования:

б) на федеральные, региональные и местные;

в) общие и специальные;

а) прямые и косвенные

4. Налог на имущество физических лиц в зависимости от ставок налогообложения относится:

а) к налогу с твердой ставкой;

б) налогу с процентной прогрессивной ставкой;

в) налогу с процентной пропорциональной ставкой .

5. Земельный налог:

а) полностью зачисляется в местный бюджет;

б) распределяется между местным и федеральным бюджетом;

в) распределяется между федеральным и региональным бюд-жетом.

6. Налог на добавленную стоимость взимается:

а) с юридических лиц;

б) с физических лиц;

в) с юридических и физических лиц.

7. Как классифицируются налоги в зависимости от уровня вла-сти, устанавливающего их: а) налоги с твердой и процентной ставкой;

б) прямые и косвенные;

в) федеральные, региональные и местные

8. К какому налогу относится единый социальный налог в за-висимости от принадлежности к уровню бюджета:

а) закрепленному;

б) регулирующему;

в) налогу с твердой (регрессивной) налоговой ставкой

9. К специальным налогам относятся: правильный ответ (ЕСХН, УСН, ЕНВД)

а) налог на прибыль и налог на имущество организаций;

б) налог на доходы и имущество физических лиц;

в) транспортный налог, единый социальный налог.

10. Как классифицируются налоги в зависимости от принад-лежности к уровню бюджета:

а) прямые и косвенные;

б) общие и специальные;

в) закрепленные и регулирующие

Функции налогов

1. Регулирующая функция налогов позволяет государству:

а) обеспечивать пополняемость бюджета;

б) стимулировать предпринимательскую активность;

в) регулировать экономические процессы внутри страны.

2. С каким налогом связана дисциплинарная функция налога:

а) с единым социальным налогом;

б) с единым сельскохозяйственным налогом;

в) с единым налогом на вмененный доход

3. Какой элемент налогообложения наиболее часто использует-ся государством для реализации дестимулирующей функции:

а) налоговая льгота;

б) налоговая ставка;

в) налоговый период?

4. При реализации стимулирующей функции государство:

а) стимулирует экономический рост внутри страны;

б) контролирует эффективность финансовой деятельности

хозяйствующего субъекта;

в) контролирует пополняемость государственного бюджета.

5. Какое количество функций может быть присуще одному налогу:

а) налогу всегда присуща только одна функция;

б) налогу присущи только две функции;

в) налогу могут быть присущи и большее количество функций

6. Какие проблемы могут быть решены с использованием на-логов:

а) только экономические;

б) только социальные;

в) экономические, социальные, экологические и др.

7. Реализация стимулирующей функции налогов достигается за счет:

а) снижения налогов;

б) повышения налогов;

в) отмены налоговых льгот.

8. Какие из представленных функций налога являются осново-полагающими:

а) дисциплинарная и стимулирующая;

б) фискальная и стимулирующая;

в) регулирующая и контрольная?

9. При реализации фискальной функции государство:

а) стимулирует предпринимательскую активность;

б) обеспечивает наполняемость бюджета;

в) регулирует экономические процессы внутри страны.

10. Появление у налога дисциплинарной функции связано:

а) с необходимостью дисциплинирования налогоплательщиков;

б) с необходимостью дисциплинирования работников тамо-женных органов;

в) с необходимостью дисциплинирования работников нало-говых органов.

Налоговое бремя

1. Какой уровень налоговой нагрузки является предельным со-гласно теории налогообложения:

а) 10% доходов;

б) 80% доходов;

в) 30% доходов

2. Что отражает показатель налоговой нагрузки на экономику страны:

а) долю выручки предприятия, изымаемой в виде налогов;

б) часть ВВП страны, перераспределяемого через налоги;

в) долю прибыли предприятия, изымаемой в виде налогов ?

3. Чему равно налоговое бремя на работника:

а) ставке налога на доходы физических лиц ;

б) ставке налога на прибыль;

в) ставке единого социального налога?

4.Какой из показателей налоговой нагрузки на предприятие является наиболее достоверным:

а) отношение уплаченных налогов к выручке предприятия;

б) отношение уплаченных налогов к добавленной стоимости ;

в) отношение уплаченных налогов к вновь созданной стои-мости?

5. Какой общий недостаток присущ всем показателям, характе-ризующим налоговую нагрузку на предприятие:

а) прибыль является частью дохода предприятия ;

б) выручка включает доход предприятия, но не является им;

в) при расчете показателей налогового бремени невозможно учесть степень переложения налогов на конечного потре-бителя?

6. Какая зависимость была установлена А. Лэффером между на-логовой ставкой и налоговыми поступлениями:

а) увеличение налоговой ставки всегда приводит к росту на-логовых платежей;

б) увеличение налоговой ставки всегда приводит к сокраще-нию налоговых поступлений;

в) увеличение налоговой ставки приводит к сокращению на-логовых поступлений только в случае, если она превысила свое оптимальное значение?

7. Фактический уровень налогового бремени на экономику России составляет:

б) 30%;

в) гораздо выше 30%.

8. Согласно данным официальной статистики налоговое бремя на экономику России составляет:

а) 54,3%;

9. Показатель налоговой нагрузки на население страны отражает:

а) долю ВВП страны, перераспределяемого через налоги;

б) долю дохода работника, изымаемого в виде подоходного налога;

в) долю доходов населения, взимаемых в виде налогов.

Принципы налогообложения

1.Сколько принципов налогообложения было разработано А. Смитом:

А) 7 принципов;

Б) 4 принципа;

В) 10 принципов.

2. Почему налоговые принципы, разработанные А. Смитом, подверглись корректировке со стороны немецкого экономиста А. Вагнера:

А) не отражали интересы налогоплательщиков;

Б) не отражали интересы государства ;

В) не отражали интересы ни государства, ни налогоплательщиков.

3. какие из принципов налогообложения отражают интересы государства:

А) принцип определенности;

Б) принцип удобства;

В) принцип подвижности налогообложения.

4. В чем заключается принцип универсализации налогообложения:

А) платить налоги должно быть удобно;

Б) все граждане должны платить налоги соразмерно своим доходам;

В) не должно существовать дифференциации налогов по территориальному, национальному и другим признакам

5. В чем заключается принцип гласности налогообложения:

А) один и тот же объект должен облагаться налогом только одного вида и только один раз за установленный законодательством период;

Б) все налоговые законы должны быть официально опубликованы;

В) налоговые ставки должны стимулировать предпринимательскую активность.

6. В чем заключается принцип приоритетности налогообложения:

А) налоговые законы должны иметь преимущество перед другими законами, регулирующими налоговые отношения;

Б) налогов должно быть достаточно для покрытия государственных расходов;

В) налогоплательщикам должно быть удобно платить налоги.

7. В чем заключается принцип соразмерности налогообложения:

А) налоги должны служить источником покрытия государственных расходов и одновременно стимулировать экономический рост;

Б) расходы по сбору налогов не должны превышать налоговые поступления;

В) после уплаты налогов у налогоплательщика должно оставаться достаточно средств для существования.

8. В чем заключается принцип законодательной формы установления налога:

А) государство должно иметь право отменять старые и вводить новые налоги;

Б) время, место и способ уплаты налога должны быть заранее известны налогоплательщику;

В) требование об уплате налога должно следовать из закона.

9. Чьи интересы должны учитываться государством при построении эффективной системы налогообложения:

А) государства;

Б) налогоплательщиков;

В) государства и налогоплательщиков.

10. В чем заключается принцип достаточности налогообложения:

А) все граждане должны уплачивать налоги соразмерно получаемым доходам;

Б) налогов должно быть достаточно для покрытия расходов государства;

В) после уплаты налогов у граждан должно оставаться достаточно средств для существования.

11 Какой из принципов гласит, что затраты по сбору налогов не должны быть больше налоговых поступлений:

А) принцип равенства и справедливости;

Б) принцип эластичности;

В) принцип экономности.

12. Реализация принципа справедливости в большей степени достигается за счет:

А) прогрессивного налогообложения;

Б) пропорционального налогообложения;

В) регрессивного налогообложения.

Государственная налоговая политика

1. Какой из типов налоговой политики предполагает снижение налогового пресса с одновременным сокращением социальных программ:

А) политика максимальных налогов;

Б) политика разумных налогов;

В) политика высоких налогов и роста социальных программ .

2. Субъектом налоговой политики выступает:

А) государство;

Б) налогоплательщики;

В) налоговые агенты.

3. Налоговая политика относится:

А) к прямым методам государственного регулирования экономики;

Б) к косвенным методам государственного регулирования экономики;

4. В начале рыночных реформ в России проводилась:

А) политика разумных налогов;

Б) политика максимальных налогов;

В) политика высоких налогов.

5. Повышение уровня экономического развития экономики страны относится:

А) к экономическим целям налоговой политики;

Б) к международным целям налоговой политики;

В) к социальным целям налоговой политики.

Налоговый механизм

1. Налоговое регулирование - :

А) экономически обоснованная система прогнозов налоговых поступлений с учетом реальных экономических условий;

Б) система экономических мер оперативного вмешательства в ход воспроизводственных процессов.

2. Принципиальные подходы к регулированию налоговых отношений в России определяются:

Б) законами субъектов РФ, принятыми в соответствии с НК РФ;

В) законами муниципальных образований, принятыми в соответствии с НК РФ.

3. Цель налогового планирования - это:

А) уравновешивание интересов государства, хозяйствующих субъектов и граждан;

Б) анализ налоговых поступлений, определение тенденций и факторов их изменений;

В) осуществление комплекса мер, направленных на повышение собираемости налогов.

4. Какой из элементов налогообложения наиболее часто используется в регулирующих целях:

А) налоговые льготы ;

Б) налоговые ставки;

В) налоговые санкции.

НДС

1.Плательщиками НДС не признаются:

А) организации, имеющие статус юридического лица и осуществляющие производственную и коммерческую деятельность;

Б) физические лица, индивидуальные предприниматели;

В) физические лица, граждане.

2.Освобождение от обязанностей плательщика НДС предоставляется, если:

А) сумма выручки без учета НДС за полгода не превысила 2 млн. руб.;

Б) сумма выручки без учета НДС за три последовательных календарных месяца не превысила 2 млн. руб.;

В) сумма выручки без учета НДС за три последовательных календарных месяца не превысила 3 млн. руб.

3. По ставке 0% облагается:

А) реализация товаров для детей;

Б) перевозка пассажиров городским транспортом;

В) реализация товаров на экспорт.

4. Если ежемесячная выручка более 2 млн. руб., то НДС уплачивается:

А) ежеквартально;

Б) ежемесячно;

В) по истечении 181 дня.

5. К объектам налогообложения относится реализация товаров (работ, услуг):

А) на территории РФ, в том числе на безвозмездной основе, выполнение строительно-монтажных работ для собственного потребления;

Б) как на территории РФ, так и за ее пределами, выполнение строительно-монтажных работ для собственного потребления;

В) на территории РФ, передача на безвозмездной основе объектов основных средств органам государственной власти.

6. К операциям, облагаемым НДС, относятся:

А) услуги по предоставлению напрокат аудио- и видеоносителей из фондов учреждений культуры;

Б) реализация религиозной литературы;

В) передача товаров (работ, услуг) для собственных нужд.

7. Перечислению в бюджет подлежит:

А) разница между полученным и уплаченным НДС;

Б) сумма НДС, полученная от покупателей;

В) сумма НДС в стоимости приобретенных товаров.

8. Расчетные ставки применяются при:

А) удержании НДС налоговыми агентами ;

Б) использовании освобождения по уплате НДС;

В) применении льгот по НДС.

9. при реализации на безвозмездной основе товаров (работ, услуг):

А) НДС не взимается;

Б) плательщиком НДС признается передающая сторона;

В) плательщиком признается получившая сторона.

10. налогообложение по ставке 10% производится при реализации следующих товаров (работ, услуг):

А) муки, хлеба, соли, сахара;

Б) строительных материалов;

В) работ (услуг) по сопровождению, транспортировке, погрузке экспортируемых из России товаров.

11. По НДС установлены следующие ставки:

Б) 0, 10, 18%;

12. Налоговым периодом по НДС признается:

А) календарный месяц;

Б) квартал;

В) квартал или месяц в зависимости от размера выручки от реализации.

13. Налоговой базой для расчета НДС при осуществлении строительно-монтажных работ для собственного потребления являются:

А) затраты налогоплательщика при осуществлении данных видов работ;

Б) стоимость материалов, используемых для данных видов работ;

В) стоимость имущества, используемого для данных видов работ.

14. Перевозка пассажиров маршрутным такси:

А) не облагается НДС;

Б) подлежит налогообложению по ставке 0%;

В) подлежит налогообложению по ставке 18%.

15. В каком случае невыгодно получать освобождение по НДС:

А) покупатели являются плательщиками НДС;

Б) покупатели получили освобождение по уплате НДС;

В) покупатели осуществляют операции, не облагаемые НДС.

16. Моментом определения налоговой базы по НДС при реализации товаров (работ, услуг) является:

А) момент отгрузки товаров (работ, услуг);

Б) момент оплаты товара (работы, услуги);

В) наиболее ранний из наступивших моментов.

17. НДС в стоимости приобретенных товаров (работ, услуг) подлежит вычету из бюджета при соблюдении условий:

А) только оплаты товара

Б) только оплаты и постановки на учет товара;

В) оплаты, постановки на учет, наличия счета-фактуры, использования для производства облагаемой продукции.

18. моментом возмещения суммы НДС из бюджета по авансам полученным является:

А) отгрузка товара в счет полученного аванса;

Б) получение следующего аванса;

В) реализация товара.

Налог на прибыль

1. Не являются плательщиками налога на прибыль:

а) страховые организации;

б) организации, применяющие упрощенную систему налогообложения;

в) иностранные организации, имеющие доходы от источников в РФ.

2. В состав внереализационных доходов для целей налогообложения включается:

а) имущество, полученное в рамках целевого финансирования;

б) прибыль прошлых лет, выявленная в отчетном периоде;

в) имущество, полученное в качестве взноса в уставный капитал организации.

3. В состав внереализационных расходов включается:

а) расходы на услуги банков;

б) единый налог на вмененный доход для отдельных видов деятельности;

в) безвозмездно переданное имущество.

4. Пеня по хозяйственному договору, причитающаяся к поручению, признается доходом:

а) только на дату признания пени должником;

б) на дату получения средств на счета в банках или кассу предприятия;

в) на дату признания пени должником или судом.

5. Расходами признаются:

а) документально подтвержденные расходы организаций;

б) затраты, выраженные в денежном эквиваленте;

в) обоснованные, документально подтвержденные, экономически оправданные затраты

6. К амортизируемому имуществу относится:

а) имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 20 000 руб.;

б) имущество с первоначальной стоимостью более 10 000 рублей, независимо от сроков полезного использования;

в) имущество сроком полезного использования более 12 месяцев независимо от первоначальной стоимости.

7. В целях налогообложения прибыли амортизация начисляется следующими методами:

а) только линейным;

б) только нелинейным;

в) линейным либо нелинейным по выбору организации.

8. К= (1/n) *100

а) норма амортизации при линейном методе;

б) норма амортизации при нелинейном методе;

в) сумма начисленной амортизации.

9. В федеральный бюджет налог на прибыль зачисляется по ставке:

а) 6,5 % суммы налога на прибыль;

б) 17,5 % суммы налога на прибыль;

в) 13,5 % суммы налога на прибыль.

10. Налоговым периодом по налогу на прибыль признается:

а) календарный месяц;

б) квартал, полугодие, 9 месяцев;

в) календарный год.

11. Норматив по представительским расходам в целях налогообложения прибыли составляет:

а) 1 % выручки;

б) 4 % фонда оплаты труда;

в) 10 % выручки.

12. В целях исчисления налога на прибыль судебные расходы и арбитражные сборы относятся к:

а) прочим расходам, связанным с производством и реализацией;

б) внереализационным расходам;

в) расходам, не учитываемым в целях налогообложения.

13. Расходы на сертификацию продукции и услуг в целях налогообложения:

а) принимаются в размере фактических расходов;

б) принимаются в пределах норматива, установленного региональными органами власти;

в) не принимаются в расходы.

14. Кассовый метод определения доходов и расходов имеют право применять организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) не превысили за каждый квартал:

а) 3 млн. руб.;

б) 5 млн. руб.;

в) 1 млн. руб..

15. Признание доходов и расходов по методу начисления происходит:

а) в том отчетном (налоговом) периоде, в котором они имели место быть;

б) в том отчетном (налоговом) периоде, когда они имели место быть и произведена оплата;

в) в том отчетном (налоговом) периоде, когда произведена оплата.

16. Налоговая база уменьшается на суммы убытков предыдущих периодов:

а) фактически понесенных убытков в размере налоговой базы текущего года;

б) фактически понесенных убытков, но не более 50 5 налоговой базы текущего года;

в) фактически понесенных убытков, но не более 30 % налоговой базы текущего года.

17. По налогу на прибыль установлены следующие ставки в зависимости от вида дохода:

а) 24,20,15,10,6 %;

б) 24,18,15,0 %;

в) 20,9,10,0,15 %.

18. Квартальные авансовые платежи по налогу на прибыль имеют право уплачивать:

а) все организации;

б) все организации, у которых за предыдущие четыре квартала доход от реализации не превысил в среднем 1 млн. руб.;

в) все организации, у которых за предыдущие четыре квартала доход от реализации не превысил в среднем 3 млн. руб.

19. Ежемесячные авансовые платежи налога на прибыль уплачиваются в бюджет:

а) до 10-го числа каждого месяца;

б) до 15-го числа каждого месяца;

в) до 28-го числа каждого месяца.

20. Доходы, полученные российской организацией от источников за пределами страны, при исчислении налогооблагаемой базы по налогу на прибыль:

а) учитываются в полном объеме с учетом расходов;

б) не учитываются;

в) учитываются в полном объеме с учетом расходов, но сумма налога уменьшается на размер налога, уплаченного за границей.

НДФЛ

1. Налоговым резидентом РФ признается физическое лицо:

а) фактически находящееся на ее территории и получающее доход в общей сложности более 183 дней в календарном году;

б) фактически находящееся на ее территории и получающее доход в общей сложности менее 183 дней в календарном году;

в) гражданин РФ.

2. Плательщиками налога на доходы физических лиц признаются:

а) граждане РФ;

б) граждане РФ, проживающие на территории государства более 100 дней;

в) физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в России.

3. Если по каждому виду полученных налогоплательщиком доходов установлены разные ставки, то налоговая база определяется по:

а) максимальной ставке;

б) средней ставке;

в) каждому виду доходов отдельно.

4. Если по решению суда или иных органов, по распоряжению налогоплательщика из его дохода производят удержания, то такие удержания:

а) уменьшают налогооблагаемую базу;

б) не уменьшают налогооблагаемую базу;

в) уменьшают налогооблагаемую базу при наличии иждивенцев у налогоплательщика.

5. Не подлежат налогообложению доходы физических лиц в виде процентов, полученных по вкладам в иностранной валюте на территории РФ, если ставка:

а) не превышает 5%;

б) не превышает 6%;

в) не превышает 9%.

6. Расходы на содержание студента, имеющего семью:

а) не уменьшают налогооблагаемую базу родителей, если он проживает отдельно от родителей;

б) уменьшают налогооблагаемую базу каждого из родителей;

в) уменьшают налогооблагаемую базу каждого из родителей, если жена также является студенткой.

7. Налоговый вычет в размере 600 руб. распространяется у налогоплательщиков на каждого ребенка в возрасте:

а) до 18 лет;

б) до 24 лет;

в) до 18 лет, а также на каждого студента дневной формы обучения в возрасте до 24 лет.

8. Лечение физического лица было оплачено за счет средств работодателя. Социальный налоговый вычет:

а) предоставляется налогоплательщику;

б) не предоставляется налогоплательщику;

в) предоставляется налогоплательщику в размере 50% стоимости лечения.

9. При продаже жилого дома имущественный налоговый вычет предоставляется в сумме, полученной от продажи, если дом находился в собственности налогоплательщика:

а) менее трех лет;

б) пять лет и более;

в) более трех лет.

10. Если в налоговом периоде имущественный налоговый вычет не был использован полностью, то его остаток:

а) не может быть перенесен на последующие налоговые периоды;

б) может быть перенесен на последующие десять налоговых периода;

в) может быть перенесен на последующие налоговые периоды до полного его использования.

11. Налоговая ставка в размере 35% установлена в отношении следующих доходов:

а) получаемых физическими лицами, не являющимися налоговыми резидентами РФ;

б) получаемых в натуральном выражении;

в) рассчитанных в виде материальной выгоды от экономии за пользование заемными средствами.

12. Уплата налога, доначисленного по декларации, уплачивается индивидуальным предпринимателем:

в) в течение 15 дней после даты, установленной для подачи декларации.

13. Налоговую декларацию не обязаны представлять в налоговый орган:

а) индивидуальные предприниматели;

б) физические лица, получающие выигрыши;

в) физические лица, претендующие на социальные вычеты.

14. Налоговая ставка в размере 13% установлена в отношении доходов:

а) только гражданин РФ;

б) налоговых резидентов РФ, кроме выигрышей, призов, дивидендов, сумм экономии на процентах при получении налогоплательщиками заемных средств;

в) только иностранных граждан.

15. Налоговый период по налогу на доходы физических лиц установлен как:

а) календарный месяц;

б) календарный квартал;

в) календарный год.

16. Система ставок по налогу на доходы физических лиц:

а) пропорциональная;

б) прогрессивная;

в) регрессивная.

17. Стоимость квартиры, подаренная родителями дочери:

а) подлежит налогообложению;

б) подлежит налогообложению, но только в части, превышающей 1 млн. руб.;

в) не подлежит налогообложению.

18. Доходы от экономии за пользование заемными средствами возникают у физического лица, если:

а) проценты, под которые выданы заемные средства, более 2/3 ставки рефинансирования ЦБ РФ;

б) проценты, под которые выданы заемные средства, менее 2/3 ставки рефинансирования ЦБ РФ;

в) проценты, под которые выданы заемные средства, равны 2/3 ставки рефинансирования ЦБ РФ.

19. Ограничение по социальному вычету на благотворительность составляет:

а) 35% суммы от суммы заявленного дохода физического лица;

б) 25% суммы от суммы заявленного дохода физического лица

в) 605 суммы от суммы заявленного дохода физического лица.

20. Размер социального вычета на образование при обучении ребенка на дневной форме обучения в возрасте до 24 лет составляет:

а) в размере фактических затрат, но не более 35 000 руб.;

б) в размере фактических затрат, но не более 50000 руб.;

в) в размере фактических затрат.

21. сколько раз в течение года индивидуальные предприниматели уплачивают авансовые платежи по налогу на доходы физических лиц:

в) 3 раза.

22. По какой ставке облагаются доходы от источников на территории России, полученные нерезидентами РФ:

б) 30%;

Акцизы

1. Плательщиками акциза признаются:

а) только организации, производящие операции с подакцизными товарами;

б) организации и индивидуальные предприниматели, производящие операции с подакцизными товарами;

в) организации и индивидуальные предприниматели, производящие операции с подакцизными товарами, а также лица, осуществляющие перемещение товара через таможенную границу РФ.

2. Подакцизными товарами являются:

а) парфюмерно-косметическая продукция;

б) табачные изделия;

в) препараты ветеринарного назначения.

3. Свидетельство о регистрации лица, совершающего операции с нефтепродуктами, выдается:

а) только организациям, осуществляющим производство и оптовую реализацию нефтепродуктов;

б) организациям и индивидуальным предпринимателям, осуществляющим производство и оптовую реализацию нефтепродуктов;

в) организациям и индивидуальным предпринимателям, осуществляющим производство, оптовую и розничную реализацию нефтепродуктов.

4. Твердые ставки акцизов исчисляются:

а) в % к стоимости;

б) в абсолютной сумме + % к стоимости;

в) в абсолютной сумме.

5. Свидетельство при совершении операций с нефтепродуктами выдается:

а) налоговыми органами;

б) Министерством финансов РФ;

в) таможенными органами.

6. Основным требованием для получения свидетельства при совершении операций с нефтепродуктами является:

а) наличие мощностей по производству нефтепродуктов;

б) наличие мощностей по производству, хранению и отпуску нефтепродуктов;

в) наличие мощностей по хранению нефтепродуктов.

7. Налоговым периодом признается:

а) квартал;

б) календарный месяц;

в) календарный год.

8. Получение свидетельства при осуществлении операций с нефтепродуктами является:

а) добровольным;

б) принудительным.

9. Не облагаются акцизами:

а) автомобили отечественного производства;

б) алкогольная продукция;

в)парфюмерно-косметическая продукция, прошедшая государственную регистрацию в уполномоченном федеральном органе исполнительной власти.

10. На подакцизные товары устанавливаются следующие виды ставок:

а) адвалорные и специфические;

б) адвалорные и комбинированные;

в) адвалорные, специфические и комбинированные.

Транспортный налог

1. Налогоплательщиками признаются:

А) физические и юридические лица, на которых зарегистрированы транспортные средства;

Б) физические и юридические лица, на которых зарегистрированы транспортные средства или оформлены договоры аренды транспортных средств;

В) пользователи транспортных средств.

2. Объектами налогообложения не являются:

А) мотоциклы и мотороллеры;

Б) промысловые морские и речные суда ;

В) яхты и парусные суда.

3.Налоговая база определяется:

А) в лошадиных силах и валовой вместимости в регистровых тоннах;

Б) в лошадиных силах и единицах транспортных средств;

В) в лошадиных силах, единицах транспортных средств и валовой вместимости в регистровых тоннах.

4. Налоговым периодом признается:

Б) квартал;

В) календарный год.

А) федеральным законом;

Б) законами субъектов РФ;

В) нормативными правовыми актами органов местного самоуправления.

6. Налоговые ставки, указанные в федеральном законе, могут быть:

А) уменьшены не более чем в 5 раз;

Б) увеличены не более чем в 3 раза;

В) увеличены (уменьшены) не более чем в 5 раз.

7. Установление дифференцированных налоговых ставок с учетом срока полезного использования транспортных средств:

А) допускается;

Б) не допускается;

Допускается для некоторых видов транспортных средств.

8. Сумму налога, подлежащую уплате в бюджет, исчисляют:

А) налогоплательщики самостоятельно;

Б) налоговые органы;

В) организации - самостоятельно, а для физических лиц - налоговые органы.

9. В случае регистрации (снятия с учета) транспортного средства в течение налогового периода сумма налога исчисляется:

А) за весь налоговый период;

Б) в половинном размере;

В) пропорционально времени, в течение которого транспортное средство было зарегистрировано на налогоплательщика, включая месяц регистрации.

10. Органы, осуществляющие государственную регистрацию транспортных средств, обязаны сообщать о такой регистрации в налоговую инспекцию в течение:

Б) 10 дней;

В) 15 дней.

11. Налоговое уведомление об уплате суммы транспортного налога вручается физическому лицу не позднее:

12. Если транспортное средство угнано в течение налогового периода и находится в розыске, налог:

А) не уплачивается;

Б) уплачивается в половинном размере;

В) уплачивается или не уплачивается в зависимости от законодательных решений субъектов РФ.

13. Если транспортное средство было зарегистрировано и снято с регистрации в течение одного месяца, транспортный налог:

А) не уплачивается;

Б) уплачивается за 1 месяц;

В) уплачивается за весь год.

Налог на игорный бизнес

1. К игорному бизнесу относится предпринимательская деятельность, связанная с извлечением доходов в виде:

а) выигрыша и основанная на риске;

б) выигрыша и платы за проведение азартных игр или пари;

выигрыша и платы за проведение азартных игр, для ведения которой не требуется лицензия.

2. Объектами налогообложения признаются:

а) игровой стол, игровой автомат, касса тотализатора, касса букмекерской конторы;

б) игровой стол, игровой автомат, бильярдный стол, касса тотализатора.

в) игровой стол, игровой автомат, бильярдный стол, касса букмекерской конторы;

3. Налогоплательщик обязан поставить на учет:

а) общее количество объектов одного вида не позднее чем за два рабочих дня до даты установки;

б) каждый объект не позднее чем за два рабочих дня после даты установки;

в) каждый объект не позднее чем за два рабочих дня до даты установки;

4. Налоговая база определяется:

а) по каждому из объектов налогообложения отдельно;

б) по объектам, действующим в первой половине налогового периода, отдельно по каждому объекту как количество соответствующих объектов;

в) по каждому объекту налогообложения отдельно как общее количество соответствующих объектов.

5. Налоговые ставки устанавливаются:

а) едиными для всей территории РФ;

б) законодательными актами субъектов РФ;

в) законодательными актами субъектов Федерации в пределах, предусмотренных федеральным законодательством .

6. Размер ставки налога дифференцирован в зависимости от:

а) количества объектов налогообложения;

б) вида объектов налогообложения;

в) места их расположения.

7. Объект налогообложения выбыл в течение налогового периода:

а) ставка налога применяется в полном размере;

б) налог не исчисляется;

в) ставка налога применяется в полном или половинном размере в зависимости от даты выбытия .

8. За нарушение налогоплательщиком требований о регистрации объектов налогообложения штрафные санкции применяются:

а) в трехкратном размере ставки налога;

б) в размере 10 тыс. руб. за каждый объект налогообложения;

в) в размере 200 минимальных размеров оплаты труда (МРОТ) за каждый объект налогообложения.

9. Налоговым периодом является:

а) месяц;

б) квартал;

в) 15 дней.

10. Срок уплаты налога установлен:

а) ежемесячно не позднее 15-го числа месяца, следующего за истекшим налоговым периодом;

б) ежемесячно не позднее 20-го числа месяца, следующего за истекшим налоговым периодом;

в) равными долями 2 раза в месяц.

10. Ставка налога с одного игрового автомата определена федеральным законодательством в пределах:

а) от 5000 до 10000 руб.;

б) от 1500 до 7500 руб.;

в) от 1500 до 4500 руб.

Земельный налог

Земельный налог является:

А) местным;

Б) региональным;

В) федеральным.

2. Плательщиками земельного налога являются:

А) организации, обладающие земельными участками на праве собственности;

Б) организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого дарения;

В) физические лица, обладающие земельными участками на праве собственности.

3. Налоговой базой по земельному налогу является:

А) площадь земельных участков;

Б) рыночная стоимость земельных участков;

В) кадастровая стоимость земельных участков.

4. Налоговые ставки на земли, предоставленные сельскохозяйственным товаропроизводителям, не могут превышать:

А) 1,2% кадастровой стоимости земельных участков;

Б) 0,3% кадастровой стоимости земельных участков;

В) 5% кадастровой стоимости земельных участков.

5. Количество авансовых платежей, уплачиваемых физическими лицами в течение налогового периода, не может превышать:

6. Налоговые ставки на земли, занятые жилищным фондом, не могут превышать:

А) 1,2% кадастровой стоимости земельного участка;

Б) 1,5% кадастровой стоимости земельного участка;

В) 0,3% кадастровой стоимости земельного участка.

7. Расчет налога по земельным участкам, предоставленным под индивидуальное жилищное строительство по истечении 10 лет, осуществляется с применением коэффициента:

8. Налоговым периодом по земельному налогу признается:

А) квартал;

Б) полугодие;

В) год.

А) матери одиночки;

Б) бывшие воины-афганцы;

В) участники ВОВ.

10. Какие организации не освобождены от уплаты земельного налога:

А) общероссийские общественные организации инвалидов;

Б) религиозные организации;

В) организации, осуществляющие производство фармацевтической продукции.

Налог на имущество организаций

1. Объектом налогообложения по налогу на имущество являются:

а) основные средства;

в) оборотные средства.

2. Предельная ставка налога на имущество:

б) 2,2%;

3. Плательщиками налога на имущество являются:

а) общероссийские общественные организации инвалидов;

б) религиозные организации;

в) российские предприятия и организации.

4. Отчетными периодами по налогу на имущество организаций признаются:

а) квартал, полугодие, 9 месяцев;

б) полугодие, 9 месяцев;

в) месяц, 2 месяца, 3 месяца и т. д.

5. Какие из организаций уплачивают налог на имущество:

а) перешедшие на упрощенную систему налогообложения;

б) переведенные на уплату единого налога на вмененный доход;

в) осуществляющие производство строительных материалов

6. Какие элементы по налогу на имущество вправе устанавливать региональные власти:

а) объекты налогообложения и ставки;

б) перечень налогоплательщиков и ставки;

в) льготы и ставки в пределах, определенных НК РФ?

7. В какие сроки подается годовая декларация по налогу на имущество:

Понравилось? Нажмите на кнопочку ниже. Вам не сложно , а нам приятно ).

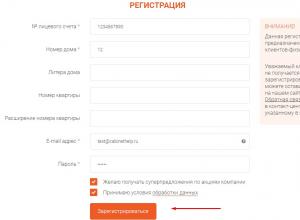

Чтобы скачать бесплатно Тесты на максимальной скорости, зарегистрируйтесь или авторизуйтесь на сайте.

Важно! Все представленные Тесты для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Тест, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, сообщите об этом нам.

Налог - обязательный, индивидуально безвозмездный платёж, принудительно взимаемый органами государственной власти различных уровней с организаций и физических лиц в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

Налоги следует отличать от сборов (пошлин), взимание которых носит не безвозмездный характер, а является условием совершения в отношении их плательщиков определённых действий.

Взимание налогов регулируется налоговым законодательством.

Совокупность установленных налогов, а также принципов, форм и методов их установления, изменения, отмены, взимания и контроля образуют налоговую систему государства.

В РФ различаются налоги трех видов: федеральные, региональные и местные.

Перечень налогов каждого из видов установлен Налоговым кодексом РФ.

Органы государственной власти не вправе вводить дополнительные налоги обязательные отчисления, не предусмотренные законодательством РФ, равно как и повышать ставки установленных налогов и налоговых платежей.

Элементы налога

Прежде чем взимать тот или иной налог, государство в лице законодательных или представительных органов власти в законодательных актах должно определить элементы налога.

Элементы налога – это принципы построения и организации налогов.

К элементам налога относятся:

налогоплательщик;

налоговая база;

единица обложения;

порядок исчисления;

налоговый оклад;

источник налога;

налоговый период;

порядок уплаты;

срок уплаты налога.

Виды налогов

Все налоги подразделяются на несколько видов:

Прямые и косвенные налоги

Налоги делятся на прямые, то есть те налоги, которые взимаются с экономических агентов за доходы от факторов производства и косвенные, то есть налоги на товары и услуги, состоящие в самой цене на предметы потребления.

Прямыми налогами можно назвать такие, как налог на доходы физических лиц, и подобные налоги.

К косвенным налогам относятся налог на добавленную стоимость, акцизы и другие налоги.

Аккордные и подоходные налоги

Также принято различать аккордные и подоходные налоги.

Аккордные налоги государство устанавливает вне зависимости от уровня дохода экономического агента.

Под подоходными налогами же подразумевают налоги, составляющие какой-то определённый процент от дохода.

Данную зависимость показывает либо предельная ставка налога, которая объясняет, насколько увеличивается налог при увеличении дохода на одну денежную единицу, либо средняя ставка налога: просто отношение суммы взимаемого налога к величине дохода.

Прогрессивные, регрессивные или пропорциональные налоги

Подоходные налоги сами делятся на три типа:

Прогрессивные налоги - налоги, у которых средняя налоговая ставка повышается с увеличением уровня дохода. Таким образом, если доход агента увеличивается, то растёт и налоговая ставка. Если же, наоборот, падает величина дохода, то ставка так же падает;

Регрессивные налоги - налоги, чья средняя ставка налога снижается при увеличении уровня дохода. Это означает, что при увеличении доходов экономического агента, ставка падает, и, наоборот, растёт, если доход уменьшается;

Пропорциональные налоги - налоги, ставка которых не зависит от величины облагаемого дохода.

Основные функции налогов

Налоги выполняют одновременно четыре основные функции: фискальную, распределительную, регулирующую и контролирующую.

Фискальная функция налогообложения - основная функция налогообложения. Исторически наиболее древняя и одновременно основная: налоги являются преимущественной составляющей доходов государственного бюджета. Реализация функции осуществляется за счёт налогового контроля и налоговых санкций, которые обеспечивают максимальную собираемость установленных налогов и создают препятствия к уклонению от уплаты налогов. Проще говоря, это сбор налогов в пользу государства. Благодаря данной функции реализуется главное предназначение налогов: формирование и мобилизация финансовых ресурсов государства. Все остальные функции налогообложения - производные от фискальной функции.

Распределительная (социальная) функция налогообложения - состоит в перераспределении общественных доходов (происходит передача средств в пользу более слабых и незащищённых категорий граждан за счёт возложения налогового бремени на более сильные категории населения).

Стимулирующая подфункция налогообложения - направлена на поддержку развития тех или иных экономических процессов. Она реализуется через систему льгот и освобождений. Нынешняя система налогообложения предоставляет широкий набор налоговых льгот малым предприятиям, предприятиям инвалидов, сельскохозяйственным производителям, организациям, осуществляющим капитальные вложения в производство и благотворительную деятельность, и т. д.

Дестимулирующая подфункция налогообложения - направлена на установление через налоговое бремя препятствий для развития каких-либо экономических процессов.

Воспроизводственная подфункция предназначена для аккумуляции средств на восстановление используемых ресурсов. Эту подфункцию выполняют отчисления на воспроизводство минерально-сырьевой базы, плата за воду и т. д.

Регулирующая функция налогообложения - направлена на решение посредством налоговых механизмов тех или иных задач экономической политики государства. В рамках регулирующей функции налогообложения выделяют три подфункции: стимулирующую, дестимулирующую и воспроизводственную.

Контрольная функция налогообложения - позволяет государству отслеживать своевременность и полноту поступлений в бюджет денежных средств и сопоставлять их величину финансовых ресурсов.

Налоговая нагрузка

Уровень налогов страны часто измеряется как общая доля налогов в валовом внутреннем продукте (ВВП).

Под фактической налоговой нагрузкой на экономику понимают долю реально выплаченных обязательных платежей в пользу государства в ВВП страны.

Разница между номинальной и фактической нагрузкой характеризует степень уклонения от налогов. Чем выше номинальная нагрузка - тем выше уклонение.

Под налоговой нагрузкой на предприятие следует понимать отношение суммы налогов и отчислений, реальным плательщиком которых является предприятие, к сумме прибыли предприятия.

Реальным плательщиком налога является тот субъект, который является:

владельцем объекта налогообложения, когда обязанность уплатить налог возникает при самом факте существования или возникновения объекта налогообложения;

пользователем объекта налогообложения, когда обязанность уплатить налог возникает только при нахождении объекта в определённых условиях пользования.

Показатель «налоговая нагрузка» в России используется для анализа уровня налогов, уплачиваемых хозяйственным субъектом с целью контроля уровня выплат и выявления субъектов, потенциально уклоняющихся от налогообложения.

«Налоговая нагрузка» рассчитывается как соотношение суммы уплаченных налогов по данным отчётности налоговых органов и оборота (выручки) организаций по данным Федеральной службы государственной статистики (Росстата).

Предельное значение показателя устанавливается ежегодно по отраслям народного хозяйства.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Налог: подробности для бухгалтера

- Применение АУ ставки 0% по налогу на прибыль: новшества с 2020 года

Учреждений: сохраняется ставка по налогу на прибыль в размере 0 ... предусматривается ставка 0 % по налогу на прибыль для музеев, театров... учреждений: сохраняется ставка по налогу на прибыль в размере 0 ... граждан; предусматривается ставка 0 % по налогу на прибыль для музеев, театров... право применять нулевую ставку по налогу на прибыль бессрочно (при... учреждение в этом году исчисляет налог на прибыль по ставке... бюджетными учреждениями, представляют декларацию по налогу на прибыль только по истечении...

- О применении ставки налога на прибыль 0% сельхозпроизводителем в отношении сумм возмещения убытков

Применило к этой сумме ставку налога на прибыль 0%. Однако налоговая... инспекция доначислила сельхозпредприятию налог на прибыль исходя из общей... к выводу о неправомерности доначисления налога по общей ставке в отношении... средств на уплату налогов, в том числе земельного налога, НДС, налогов и сборов... ему право на применение ставки налога 0%. Исходя из положений ст...

- Обзор судебной практики по налогам и трудовым спорам с 15 августа по 15 сентября 2019 года

Организацию обязали перечислить в бюджет налоги, сборы и взносы. В... Суд не разрешил уменьшить транспортный налог на сумму, внесенную в... за год, она уменьшила транспортный налог. Инспекция скорректировала вычет: по... право на вычет по транспортному налогу отменено. Документ: Постановление АС... перейти на УСН, но налог не восстановила. Почти сразу... а значит, и обязанность восстановить налог. Тот факт, что налоговики не... потребовали уплатить налог при проверке по случаю реорганизации...

- Налог на прибыль в 2018 году: разъяснения Минфина России

Устанавливающих особенности уплаты саморегулируемой организацией налога на прибыль с доходов в... /95452 Выражение "могут облагаться налогом в Договаривающемся Государстве", содержащееся... целом определяется порядок уменьшения суммы налога на прибыль организаций, подлежащей зачислению... /43473 Сумма иностранного налога (аналогом которого является российский налог на добавленную стоимость... внереализационных доходов для целей исчисления налога на прибыль организаций. Поскольку налогоплательщик...

- Отмена налога на движимое имущество: оптимизация налогов и риски?

Отмены такого специфического вида налога, как “налог на инвестиции”, речи идти... имущественного налогообложения. Методы минимизации налога на имущества делятся на... способы снижения имущественных налогов Способы снижения имущественных налогов могут заключаться в... транспортные средства, то, помимо налога на имущество, организация должна... получается, что законная оптимизация налога на имущество организации сегодня оказывается... и некоторые иные налоги заменяются единым налогом за исключением торговых...

- Налог на прибыль в 2017 году. Разъяснения Минфина России

... /1/26257 Возможность зачета суммы налога, аналогичного налогу на прибыль организаций, уплаченной... статьи 270 НК РФ, суммы налога, аналогичного налогу на прибыль организаций, уплаченные... составе расходов первоначально исчисленной суммы налога на имущество организаций, соответствующей положениям... выявлением излишне уплаченной суммы указанного налога соответствующую корректировку следует рассматривать для... регулирующей особенности исчисления и уплаты налога с доходов, полученных иностранной организацией...

- Сокращение отчетности по налогу на имущество орагнизаций

Сообщения об исчисленной сумме налога, подлежащей уплате соответствующим налогоплательщиком... влекущих исчисление (перерасчет) суммы налога, подлежащей уплате соответствующим налогоплательщиком-организацией... несоответствия уплаченной налогоплательщиком суммы налога сумме налога, указанной в сообщении об... , полноту и своевременность уплаты налога, обоснованность применения пониженных налоговых... Соответственно, декларацию по земельному налогу налогоплательщикам-организациям представлять в налоговый...

- Споры по имущественным налогам (Практика Верховного Суда РФ за 2018 год)

Применения Налогоплательщиком пониженной ставки земельного налога. Судами установлено, что спорный... пониженной ставки при исчислении земельного налога, действующее законодательство предусматривает одновременное... применении Налогоплательщиком пониженной ставки земельного налога, поскольку спорные земельные участки... право применять пониженную ставку земельного налога. Налог на имущество организаций Определение... CNT к объектам налогообложения транспортным налогом, поскольку данные автопогрузчики обладают...

- Споры по налогу на прибыль (Практика Верховного Суда РФ за 2018)

Действующим законодательством не являлся плательщиком налога на прибыль в отношении строительства... предотвращении уклонения от уплаты налогов в отношении налогов на доходы и имущество... также распространяется льготный режим обложения налогом на прибыль организаций, признанных сельскохозяйственными... зрения законодательства Российской Федерации о налогах и сборах выплачиваемые иностранной компании... о невозможности применения пониженной ставки налога 5 процентов, мотивированные отсутствием прямого...

- Правомерность использования налоговых оговорок на примере НДФЛ, НДС и налога на прибыль

У налогоплательщика и перечислению налогов в бюджетную систему Российской... обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика... установленных настоящим пунктом. Уплата налога за счет средств налоговых... соблюдать сроки исчисления и уплаты налога, налог, уплаченный с указанным нарушением... включает сумму налога, предъявляемая покупателю продавцом сумма налога выделяется последним... договора покупатель будет обязан уплатить налог, а поставщику российской организации...

- О представлении уточненной декларации по налогу на прибыль

Не разницу между правильно исчисленным налогом и налогом, отраженным в ранее представленной... . 264 НК РФ (транспортный налог, налог на имущество, земельный налог, страховые взносы). Например... составе расходов первоначально исчисленной суммы налога, соответствующей положениям перечисленных норм НК... излишне исчисленной суммы земельного, транспортного налогов, налога на имущество, страховых взносов в... налоговой базы, иного неправильного исчисления налога или других неправомерных действий (бездействия...

- Расчет авансовых платежей по налогу на имущество учреждений

Ряд изменений: скорректирован порядок расчета налога по кадастровой стоимости, а также... кадастровой стоимости, тогда придется пересчитать налог с начала года по среднегодовой... движимого имущества и возможность исчислить налог, если кадастровая стоимость была изменена... исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества... расчета по авансовому платежу по налогу на имущество учреждения предназначен регламентированный...

- Авансовые платежи по налогу на прибыль: порядок и сроки уплаты

Авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, ... способом, обеспечивающим равномерное поступление налога в течение налогового периода (... авансового платежа исходя из ставки налога и прибыли, подлежащей налогообложению, ... способом, обеспечивающим равномерное поступление налога в течение налогового периода (... периода засчитываются в счет уплаты налога по итогам следующего отчетного... налогоплательщики исчисляют исходя из ставки налога и фактически полученной прибыли, ...

- О последствиях уменьшения суммы имущественных налогов

Сумму страховых взносов, транспортного, земельного налогов, налога на имущество, НДПИ (любого из... расходов первоначально исчисленной суммы земельного налога, соответствующий положениям перечисленных норм, ... расходов страховых взносов, транспортного, земельного налогов, налога на имущество, НДПИ влечет не... обязанность представления уточненной декларации по налогу на имущество, а возникновение... выявлением излишне уплаченной суммы названного налога соответствующую корректировку следует рассматривать для...

- Общие и специальные ставки по налогу на прибыль

Категорий налогоплательщиков. Пониженные ставки по налогу на прибыль, подлежащему зачислению... – резидентов ОЭЗ ставка по налогу, подлежащему зачислению в федеральный бюджет... об осуществлении деятельности сумма налога подлежит восстановлению и уплате... РФ может устанавливаться пониженная ставка налога,подлежащего зачислению в бюджеты... вправе применять пониженные ставки по налогу на прибыль организаций, подлежащему... Получатель дивидендов Плательщик налога на прибыль Ставка налога на прибыль Подпункт...

Экономическая сущность налогов проявляется в их функциях.

Функция налога – это проявление его сущности в действии, способ выражения его свойств. Функция позволяет охарактеризовать налоги, их особенности, как экономического инструмента. Функции налогов, определяющие их сущность, являются производными от функций финансов и выполняют те же задачи, но в более узких рамках.

Первой функцией налогов является фискальная . Посредством фискальной функции формируются финансовые ресурсы государства. Суть фискальной функции заключается в мобилизации финансовых ресурсов с целью материального обеспечения государственной деятельности . Именно так определяли основную задачу налогообложения «старые» конституции.

Американская конституция, регулируя объем полномочий конгресса, закрепляет за ним право «устанавливать и взимать налоги, пошлины, подати и акцизные сборы для того, чтобы уплачивать долги и обеспечивать совместную оборону и общее благосостояние Соединенных Штатов...» (ст. 1, раздел 8).

Еще в конце прошлого столетия известный немецкий экономист А. Вагнер определил в качестве важнейшей финансовой закономерности общественного развития постоянное увеличение государственных расходов. В качестве объяснения выявленного закона возрастания потребности в финансах назывались несколько обстоятельств:

· значительное расширение социальной функции государства;

· увеличение государственных ассигнований на научно-исследовательские, инвестиционные программы, на стимулирование деловой активности;

· рост размеров государственного долга и расходов на его обслуживание.

Количественный рост публичных расходов требовал больших государственных доходов, что достигалось, прежде всего, за счет усиления налогообложения. К этому следует добавить еще одну причину субъективного характера. Если в период цензовой демократии парламентарии неохотно шли на повышение прямых налогов, т.к. это непосредственно затрагивало интересыих избирателей, людей, как правило, состоятельных, то впоследствии с отменой имущественного ценза «неудобства» подобного рода исчезли.

Обсуждая расходную часть бюджета, депутаты стали значительно «щедрее»: рост государственных расходов стал финансироваться за счет усиления налогообложения.

Налоговое бремя – это доля суммарных налоговых поступлений в валовом национальном продукте. Налоговое бремя под воздействием целого ряда национальных особенностей может значительно различаться в зависимости от страны. Участвующие в общественном производстве хозяйствующие субъекты, наемные работники и государство создают в стране валовой внутренний продукт (далее - ВВП).

Первичные доходы наемных работников образуются в основном из оплаты труда. Первичные доходы хозяйствующих субъектов составляют их доход, составной частью которого является прибыль. Все первичные доходы облагаются налогами, которые аккумулируются в бюджетной системе. Кроме того, в доходы государства зачисляются средства от использования природных ресурсов.

В результате дальнейшего перераспределения - через налогообложение первичных доходов - формируются вторичные доходы хозяйствующих субъектов: чистая заработная плата наемных работников, чистая прибыль хозяйствующих субъектов, бюджет государства.

В итоге в пользу государства изымается от 30% (США) до 56% (Бельгия) объема ВВП. Такой большой разброс аккумулируемой государством доли ВВП по странам зависит от количества и объема выполняемых государством функций.

Так, незначительная величина ее в США объясняется тем, что государство там не финансирует здравоохранение, образование, сельское хозяйство, а напротив, Бельгия, Германия, Швеция, Дания проводят широкомасштабную социальную политику (рис. 1).

В Российской Федерации доходы федерального бюджета составляют 6,95 триллиона рублей. Всего, с учетом бюджетов другого уровня и внебюджетных фондов, государством изымается 13,329 триллионов руб., что составляет 33,48 % ВВП. В целом модель развития России больше соответствует американскому образцу, чем европейскому. Необходимо отметить, что тенденция к уменьшению соотношения средств бюджетной системы и ВВП благотворно влияет на развитие экономики.

Несмотря на тенденцию повышения налоговых ставок в рамках осуществления фискальной функции, обложение имеет свои пределы. Под «налоговым пределом» обычно понимают достижение такой доли ВВП, перераспределяемой через государственный бюджет, при которой ее дальнейшее увеличение влечет за собой резкое обострение экономических и социальных противоречий. Оно может проявляться в открытых политических конфликтах и волнениях, вызванных налоговой реформой, неподчинении налоговым властям, в бегстве от уплаты налоговых обязательств, переливе капитала из национальной экономики за границу, переселении населения в другие районы по налоговым соображениям и т.п.

Рис. 1. Перераспределение валового внутреннего продукта с помощью налогообложения

Следует отметить, что уровень налогового предела в условиях чрезвычайных обстоятельств значительно повышается, и это, как правило, находит понимание налогоплательщиков. Так, во время 2-й мировой войны ставка обложения отдельных доходов в США и Великобритании составляла 80-90%, а в Британии действовал даже чрезвычайный налог, предусматривавший 100%-е изъятие сверхприбыли на условиях ее возврата после окончания войны.

Современные налоговые системы Запада обычно не рискуют преступать предельную черту. В случае «перегрева» социально-экономической ситуации используются различные методы фискальной политики, направленные на перенесение налогового бремени с одной социальной группы налогоплательщиков на другую. Ранее следствием этой практики было, как правило, ужесточение налогового бремени наименее обеспеченных слоев населения и предоставление многочисленных льгот частному предпринимательству. Сейчас «перенесение налогов» стало использоваться и в обратном направлении для поддержания социального равновесия в обществе.

Итак, с одной стороны, увеличение налоговых изъятий обусловлено постоянным ростом публичных расходов, ставшим тенденцией развития современных государственных финансов. С другой стороны, размеры налогообложения имеют свой верхний предел, определяемый в каждой конкретной стране воздействием целого набора различных факторов социального, культурного, политического и другого характера. Разрешение этого одного из важнейших противоречий налоговых систем зарубежных стран достигается путем совершенствования как формы, так и содержания налогового законодательства. В первом случае государство активно использует различные формы квази-налогов. Многочисленные же попытки разрешить противоречие по существу, через кардинальное реформирование налоговых систем фокусируется вокруг проблемы согласования интересов государства и гражданина в вопросах налогообложения. Законодательство развитых стран исходит из того, что взыскиваемые с налогоплательщиков платежи тем легче переносятся и тем совершеннее в хозяйственном отношении, чем меньше они мешают экономической деятельности граждан, поскольку экономическое благополучие граждан определяет уровень государственного благосостояния. Этот принцип должен лежать в основании налоговой политики любого демократического государства.

Налоги платят все основные участники производства валового внутреннего продукта. Основную часть налогов в нашей стране платят организации, которые осуществляют производство, добычу полезных ископаемых и их переработку, торговую деятельность и т.д. Меньшую, но тоже значительную часть налогового бремени несут физические лица, проживающие на территории нашей страны. В современных условиях налогообложение имеет значительные отличительные особенности. В отличие от командно-административной экономики, при рыночной экономике у государства недостаточно собственных финансовых ресурсов для выполнения своих функций. Если в командно-административной экономике все предприятия принадлежат государству, оно управляет производством и распоряжается полученными прибылями, то в рыночной экономике производство находится в частных руках. Таким образом, государство вынуждено изымать часть валового национального продукта для осуществления своих целей. Поэтому финансирование правительственных расходов в условиях свободной рыночной системы осуществляется почти целиком за счет налогообложения физических лиц и организаций.

Вторая функция налогов – контрольная. Она позволяет количественно оценить налоговые поступления и сопоставить их с потребностями государства в финансовых ресурсах. Благодаря контрольной функции оценивается эффективность налогового механизма, обеспечивается контроль за движением финансовых ресурсов, выявляется необходимость внесения изменений в налоговую систему и бюджетную политику. Контрольная функция налогов является составной частью контрольной функции финансов. Налоговый контроль можно рассматривать, как самостоятельный вид контроля как один из подвидов финансового контроля государства в целом.

Третья функция налогов – регулирующая. Она призвана способствовать решению задач налоговой политики государства посредством налоговых механизмов и состоит из подфункций. Регулирующая функция налогов позволяет государству создавать благоприятные (или неблагоприятные) условия для приоритетных (нежелательных) отраслей экономики.

Стимулирующая подфункция направлена на поддержку тех или иных экономических процессов и реализуется через систему льгот, исключений, преференций (предпочтений), увязываемых с льготообразующими признаками объекта налогообложения. Она проявляется в изменении объекта обложения, уменьшении налогооблагаемой базы, понижении налоговой ставки и др. Государство стимулирует отечественного производителя высокотехнологичной продукции, малый бизнес, сельское хозяйство и т.д. Так, например, Федеральным законом от 28.09.10 № 243-ФЗ были внесены поправки в Налоговый кодекс, предусматривающие специальный порядок уплаты налогов лицами, которые будут заниматься исследованиями в инновационном центре «Сколково»: они получают право на освобождение от обязанностей исчислять и уплачивать НДС в течение 10 лет (за исключением ввоза товаров). Аналогичное освобождение предусмотрено и для налога на прибыль. В отношении полученной после того, как прекращено использование соответствующего права, применяется нулевая ставка. Предоставлены льготы по налогу на имущество организаций: от него освобождаются участники проекта и управляющие компании. Управляющие компании также не должны уплачивать земельный налог в отношении участков, предоставленных для непосредственного выполнения их функций. Для организаций, получивших статус участников проекта, в течение 10 лет применяются пониженные тарифы страховых взносов в Пенсионный фонд - 14%, Фонд социального страхования, Федеральный фонд обязательного медицинского страхования и Территориальные фонды обязательного медицинского страхования - 0%.

Дестимулирующая подфункция налогов направлена, наоборот, на торможение развития каких-либо экономических процессов, например, путем реализации государством протекционистской экономической политики. Это проявляется через введение повышенных налоговых ставок и пошлин, установление повышенного налога на имущество и т.д. Государство противодействует различным негативным социальным и экономическим явлениям. Например, введены повышенные таможенные пошлины на ввоз подержанных импортных автомобилей, ежегодно повышаются акцизы на алкоголь и табак и т.д.

Налоги традиционно играют роль одного из важнейших регуляторов экономической жизни. Государственное вмешательство в экономику через налоговую политику становится необходимым прежде всего по причине усложнения воспроизводственного механизма и появления различных противоречий, мешающих его нормальному функционированию. Условно можно выделить два основных метода налогового регулирования экономики: прямые и косвенные.

Первый метод касается налогового регулирования предпринимательского дохода. В его рамках, в свою очередь, также можно выделить различные приемы. Остановимся на двух наиболее распространенных - полном и частичном налоговом освобождении.

Полное налоговое освобождение предполагает, как правило, временное (сроком от 3 до 5-10 лет) выведение из-под налогообложения всего объема предпринимательского дохода. Этот метод особое распространение получил в развивающихся странах, где подобные льготы предоставляются «предприятиям-пионерам» во вновь создаваемых отраслях, а также инвестициям, направляемым в мало освоенные или неблагоприятные (опасные) регионы. Обычно получение полного налогового освобождения в «третьем мире» обусловливается необходимостью участия в активах предприятия определенного процента национального капитала (законодательство Сальвадора, например, устанавливает требуемую в этом случае квоту национального капитала в 50%). Полное налоговое освобождение применяется и в практике индустриальных стран. Чаще всего оно используется в области жилищного строительства, чем достигаются не только экономические, но и социально-политические цели.

В промышленно развитых странах широко используется практика частичного налогового освобождения, предусматривающая налоговые льготы для какой-то части предпринимательского дохода. От полного освобождения этот метод отличается более высокой эффективностью, избирательностью и гибкостью форм. Налоговые законодательства развитых стран предоставляют льготы при условии рационализации производственного процесса, модернизации технологий,ввода нового оборудования, подключения к выполнению национальных программ и проектов и т.п. В этих целях используется ускоренная амортизация, создание свободных от обложения резервных, инвестиционных и прочих фондов, отсрочка уплаты налогов и т.д. Нередко подобные льготы носят адресный характер. Индивидуализация налогового воздействия особо оговаривается в законах, проявляется в практике заключения «налоговых договоров» (о них подробнее см. ниже). Среди развивающихся стран частичное налоговое освобождение чаще всего встречается в законодательной практике небольшого числа государств. Так, индийское законодательство предусматривает налоговые льготы для предприятий, осуществляющих техническую реконструкцию, но только в случае снижения по этой причине дохода не менее чем на 6% по сравнению с ранее получаемой прибылью.

Косвенное налоговое регулирование экономики осуществляется, прежде всего, через косвенные налоги на инвестиционные товары (оборудование, технологию и т.д.). Если прямое налоговое регулирование воздействует непосредственно на размер предпринимательского дохода, то косвенный метод влияет на инвестиционную и экспортную динамику. Пример эффективного использования косвенного налогового регулирования дает таможенная политика. Расширение функций государства и, как следствие, закрепившаяся практика государственного регулирования социальной, культурной, демографической, экологической и других сторон общественной жизни поставили новые задачи перед налогообложением. Налоговыми нормами все чаще стали регулироваться неэкономические аспекты государственной политики.

Необходимо отметить, что применение регулирующей функции зачастую невозможно только в рамках налогового регулирования. Поскольку вся финансовая система является взаимосвязанным механизмом, то эффективное регулирование экономики и социальных проблем возможно только при комплексном применении всех финансовых инструментов. Так, с 2005 года таможенные пошлины не входят в налоговую систему России, однако являются необходимым механизмом финансового регулирования экономики. Можно также упомянуть государственный кредит, государственные корпорации, целевое бюджетное финансирование приоритетных областей в качестве других финансовых регулирующих экономических механизмов, не входящих в механизм налогового регулирования.

Четвертая функция налогов – социальная (поощрительная). Она проявляется в поддержании социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними. Кроме того, она имеет поощрительный характер, что выражается в признании государством особых заслуг определенных категорий граждан перед обществом и в предоставлении им определенных налоговых льгот (например, участникам ВОВ и боевых действий, фермерам, инвалидам, пострадавшим от радиации и т.д.).

Одну из центральных позиций среди целей налогового обложения на современном этапе развития зарубежного налогового права стали занимать социальные аспекты. Во многих странах наблюдается повышение необлагаемого минимума дохода, появляются многочисленные льготы социальной направленности (скидки с подоходного налога для компенсации расходов на обучение детей в Японии, разнообразные льготы инвалидам, неполным семьям и т.д.). Повышается роль, которую играют в современном налоговом механизме индустриальных стран разнообразные взносы по социальному страхованию (этому вопросу в дальнейшем будет посвящен специальный параграф). Франция обладает большим опытом финансирования части социальных расходов за счет разнообразных целевых налогов. Французское законодательство исходит из того, что решение социальных проблем – дело всего общества, а не только нанимателей и наемных работников, которые платят взносы на социальное обеспечение. Таким образом, расходы граждан на эти цели были поставлены в зависимость от размера их доходов, а не от участия в отношениях найма.

Налоговый регулятор широко применяется для поощрения развития культуры, искусства, благотворительности. Конституция штата Нью-Йорк (США) предусматривает (ст. 16, п.1) полное освобождение от поимущественного налога для объектов собственности религиозного, образовательного, благотворительного характера. В дальнейшем в законодательство вносились дополнения относительно полного освобождения от налогов земель, используемых различными общественными организациями в целях «морального и интеллектуального усовершенствования». Кодекс о внутренних доходах США предусматривает предоставление 25%-ного налогового кредита для проведения реставрационных работ и охраны культурных ценностей, внесенных в Национальный реестр исторических мест или признанных специальным муниципальным ордонансом местной достопримечательностью.

Активно начали использоваться налоги и в экологических целях. В Финляндии правительство, введя новый налог на промышленные предприятия, деятельность или производимые продукты которых могут отрицательно влиять на окружающую среду, преследовало преимущественно природоохранные цели. Экологическую ориентацию чаще всего имеют надбавки к поземельному налогу (Франция, ФРГ). В Италии с 1989 г. введен налог на производство пластиковых пакетов. Цель этого налога, предложенного министерством по охране окружающей среды, состоит не столько в пополнении казны, сколько в сокращении производства и потребления этих пакетов (т.к. естественным путем они не разлагаются, а при сжигании выделяют вредные газы). Финансовыми льготами поощряются предприятия, переходящие на экологически чистую, безотходную технологию. С 1977 г. в США, например, введены налоговые льготы за установку системы отопления на солнечной энергии. Во многих штатах США действуют законы об охране земельных ресурсов, предусматривающие льготное обложение земельных участков, используемых в сельскохозяйственных целях. Помимо охраны земельных ресурсов, налоговые нормы, содержащиеся в этих законах, регулируют и темпы урбанизации, задерживая разрастание городских площадей.

1. Что составляет экономическую сущность налогообложения?

2. Дайте определение налога.

3. Что такое сбор? Чем сбор отличается от налога?

4. Перечислите признаки налогов.

5. Перечислите функции налогов. Какие из функций вы считаете наиболее важными?

6. Что подразумевается под индивидуальной безвозмездностью налога?

7. Раскройте содержание социальной функции налогов.

8. Назовите основные методы налогового регулирования экономики.

9. Что понимается под «налоговым пределом»?

Сущность и внутреннее содержание налогов проявляются в их функциях, в той «работе», которую они выполняют. Различают следующие функции налогов (рис. 1):

- фискальную;

- регулирующую;

- социальную:

- контрольную.

Фискальная функция налогов

Фискальная функция вытекает из самой природы налогов. Она характерна для всех государств во все периоды их существования и развития. С помощью реализации данной функции на практике формируются и создаются материальные условия для функционирования государства. Основная задача выполнения фискальной функции — обеспечение устойчивой доходной базы бюджетов всех уровней. Фискальная функция, таким образом, является понятием более широким, чем функция обеспечения участия населения в формировании фонда финансирования общегосударственных потребностей.

Рис. 1. Функции налогов

Следует отметить, что во многих развитых странах налоговое бремя на физических лиц действительно выше, чем на юридических лиц, поскольку такое построение — это более сильный стимул для развития экономики. Снижение налогового бремени на юридические лица способствует увеличению их количества и росту производства, что обеспечивает рост числа занятых.