Неофициальная зп. Шесть последствий вашей серой зарплаты

Здравствуйте! В этой статье мы расскажем о «белой» заработной плате.

Сегодня вы узнаете:

- Из чего состоит белая зарплата;

- Какие признаки говорят об официальной зарплате и каковы ее преимущества;

- Почему в трудовых отношениях бывает выгодно использовать черный и серый заработок.

В трудовом законодательстве нет и не будет иной заработной платы, кроме официальной. Теоретически в идеальном обществе весь начисленный заработок должен быть отражен в бухгалтерских документах и, следовательно, со всей суммы должен отчисляться налог в государственную казну. Но на практике, то есть в реальной жизни, идеальная схема нарушена, и вместе с явлениями нелегальных зарплат в разговорный язык вошли и укоренились понятия белой, серой и черной заработной платы.

Немного о зарплате вообще

Заработная плата – выраженное в денежной форме вознаграждение труда работника.

Ее уровень зависит от сложности и количества работы, условий, квалификации исполнителя. Если труд оплачивается исходя из временного промежутка, . При возможности ведения подсчета выполненной работы часто применяют .

Заработная плата – широкое и собирательное понятие, она состоит из несколько пунктов, которые могут отличаться в различных организациях. Но в целом зарплата обозначает ту общую сумму, которую получает исполнитель после вычета всех налогов. Все пункты легко отследить в расчетной ведомости, или «расчетке», которая выдается работнику каждый месяц.

Из чего состоит белая заработная плата

Белая зарплата – значит, официальная. Что в нее входит? Рассмотрим.

|

Составляющая заработной платы |

Особенности |

|

Больничный |

В расчет берется процент от среднего заработка, зависящий от стажа и заработка сотрудника. Если сотрудник успевает предоставить больничный лист, больничный начисляется и выплачивается в том же расчетном периоде, в котором он болел |

|

Отпускные |

Рассчитываются по среднему заработку за предыдущие 12 месяцев. Отпускные должны значиться в расчетке за тот период, в котором сотрудник уходил в отпуск |

|

Компенсационная надбавка |

Доплата за некоторые неудобства в трудовой деятельности. Например, работу в ночное и сверхурочное время, в государственные праздники |

|

Стимулирующая надбавка |

Добавляется в зарплату индивидуально за стаж, ученую степень, за вклад в дело компании. Например, работодатель может установить надбавку к окладу фиксированной суммой за каждые полгода стажа, чтобы «закрепить» опытных работников |

|

Районный коэффициент |

Иначе – «северный коэффициент». Гарантированная законом индексация некоторых пунктов заработной платы за работу в тяжелых климатических условиях. Коэффициент зависит от региона. Например, в Сахалинской области зарплату умножают на коэффициент 2.0 (самый высокий), а в Новосибирске – только на 1,15 (самый низкий из возможных) |

Признаки белой заработной платы

Официальная заработная плата должна отвечать требованиям, предусмотренным законом. Они представляют собой обязательные характеристики легального вознаграждения за труд. Недаром белый цвет символизирует честность и прозрачность всей деятельности предприятия.

|

Пункт характеристики |

Описание |

|

Трудоустройство |

Сотрудник принимается на работу официально, то есть числится в штате. Имеет права и обязанности, документально подтвержденные в трудовом договоре, приказе о приеме на работу, положении об оплате труда |

|

Отражается полностью во всех вышеперечисленных документах |

|

|

Способ выдачи заработной платы |

Выдается либо наличными через кассу в самой организации, либо переводится на банковскую карту. Как правило, крупная организация заключает договор об обслуживании с каким-либо банком, и всем сотрудникам выдаются карты, чтобы избежать очередей в бухгалтерии в день выдачи зарплаты |

|

Частота выплат |

По закону необходимо производить выплаты не реже, чем дважды в месяц. Это аванс и собственно зарплата. Точные даты устанавливает сам работодатель |

|

Расчетный лист |

Всем сотрудникам одновременно с зарплатой выдаются расчетные листы, где все выплаты подробно расшифрованы, каждая надбавка прописана. В листе также приводится сумма отчисленного подоходного налога. Работодатель обязан сам удерживать подоходный налог с зарплат и отчислять его в бюджет. Само присутствие подробного расчетного листа говорит о прозрачной бухгалтерии и о том, что организация ничего не утаивает |

|

Трудовая книжка |

Книжка заполняется в полном соответствии с ТК: с указанием сроков работы, должности и причины увольнения |

Преимущества белой заработной платы

|

Пункт характеристики |

Описание |

|

Защищенность |

У работника на руках находятся все подтверждающие документы, работодатель не сможет ущемить его в правах, например, безосновательно лишив выплат. Отношения работник-работодатель в финансовом аспекте максимально прозрачны для обеих сторон, манипуляции сведены к минимуму |

| Перспективы |

«Белизна» зарплат свидетельствует об основательности и надежности компании. Такие фирмы дорожат своей репутацией и нацелены на долгосрочное сотрудничество как с партнерами, так и с работниками. Следовательно, можно задуматься о карьере в этой организации |

|

Кредитная история |

С активным развитием систем кредитования остро встал вопрос о подтверждении доходов, в частности – о справке . В ней по месяцам расписаны доходы лица за запрашиваемый период, на основании этой справки банк принимает решение о предоставлении кредита или ипотеки. Соответствующая реальности справка может быть выдана только бухгалтерией «белых» работодателей |

|

Достойная пенсия |

Официальный работодатель, среди прочих социальных отчислений, делает выплаты в пенсионный фонд, причем за собственный счет. Их размер напрямую зависит от величины начисленной заработной платы |

|

Отсутствие вопросов со стороны налоговой |

Все приобретенные блага при белой зарплате будут легко объяснимы – в противном случае происхождение дорогих покупок будет трудно оправдать |

|

Гарантированный МРОТ |

По закону работодатель не сможет платить меньше минимума, утвержденного государством. отличается в разных субъектах РФ. Федеральный МРОТ с января 2019 года составил 11 280 рублей. |

Страховые взносы при белой зарплате – куда и сколько

Работник обходится работодателю намного дороже, чем сумма его заработной платы. Почему? Как известно, подоходный налог в размере 13% работник платит сам от своей зарплаты – только ответственность за перевод этих средств в бюджет лежит на работодателе (нерезиденты страны оплачивают 30%-ный подоходный).

Но и сам наниматель должен перечислить некоторую сумму за своего работника в государственные внебюджетные фонды сверх той суммы, что он уже выплатил работнику в качестве зарплаты. Неудивительно, что именно зарплата – по факту самая крупная статья расходов для большинства работодателей.

До 2010 года существовал так называемый ЕСН – единый социальный налог. Теперь единый налог заменен несколькими взносами – в Пенсионный фонд и фонды социального страхования, но сама суть не изменилась – только теперь выплаты дробятся.

Налоговая ставка по каждому из отчислений высчитывается по всем работникам в отдельности.

Если предположить, что у предприятия нет прав на использование пониженных ставок, то работодатель перечисляет в фонды следующие проценты от начисленной зарплаты:

|

Фонд |

% отчисления от зарплаты |

Пример при з/п 40 000 руб. – сумма отчисления, руб. |

|

Пенсионный Фонд России (ПФР) – страховая и накопительная часть |

22% | |

|

Федеральный фонд обязательного медицинского страхования (ФФОМС) |

5,1% | |

|

Фонд социального страхования (ФСС) – трудоспособность, материнство |

2,9% | |

|

ФСС – травматизм. От 0,2% до 8,5% в зависимости от класса профессионального риска |

0,2% | |

|

Суммарно |

30,2% |

Налогооблагаемая база – это все зарплатные начисления работника до вычета подоходного налога.

Однако, предприятие может претендовать на расчет этих отчислений по сниженным тарифам, или может вообще перестать платить эти налоги. Это возможно в том случае, если накопительно заработная плата сотрудника за год достигла предусмотренных законом предельных величин. Для каждого фонда они представлены своими суммами.

Что такое черная и серая зарплаты

Под черной зарплатой подразумевают денежное вознаграждение, не отраженное в бухгалтерии предприятия. При этом работник не только не имеет официального дохода, но и вообще никак не фигурирует в штате компании.

Он получает свою зарплату в конверте на основании устной договоренности с работодателем. Использование такого труда незаконно и грозит административной и в отдельных случаях уголовной ответственностью.

Работники на черной зарплате социально никак не защищены и находятся в полной зависимости от нанимателя. Все блага, предусмотренные при официальном трудоустройстве – оплаченные больничный, отпуск, отчисления в пенсионный фонд – здесь оказываются утраченными.

Серая зарплата – промежуточный вариант между черной и белой зарплатой, он также является нелегальным. Особенность его в том, что работник на серой зарплате официально трудоустроен, часть своей зарплаты получает официально, а часть ему выдается на руки.

Распространенный вариант для недобросовестных, но боязливых работодателей: они боятся откровенно нарушать закон, работая по-черному, но в то же время хотят сократить расходы.

Чем выгодна неофициальная зарплата обеим сторонам

Что толкает работодателя к применению незаконного найма?

Причин может быть несколько:

- Возможность установить любой заработок по своему усмотрению;

- Нежелание производить отчисления в пенсионный и другие фонды, потому что суммы могут получиться ощутимыми – свыше 30% от начисленной зарплаты, и все они выплачиваются работодателем;

- Возможность уклоняться от больничных, декретных и отпускных выплат;

- В случае с серой зарплатой – нежелание вводить новую штатную единицу. В итоге приглашенный специалист делает свою работу, но числится на другой должности и с меньшим окладом. Разницу получает в конверте;

- Возможность быстро ликвидировать компанию. Распространено среди фирм-однодневок.

Работник также может если не стремиться к черному заработку, то не иметь ничего против выдачи его полностью или частично в конверте. Он видит в этом и плюсы, и минусы, но плюсы для некоторых людей оказываются значительнее.

Итак, у него работника быть такие причины:

- Желает избежать уплаты НДФЛ;

- Скрывается от властей, коллекторов, стремится избежать уплаты алиментов или иных выплат, назначенных по суду;

- Считает работу непрестижной и не хочет видеть записи о ней в трудовой книжке.

При этом работник должен понимать, что находится на милости руководства фирмы. Если они будут задерживать зарплату в конверте или вовсе откажутся платить за отработанный период, работник окажется беззащитным.

Ему непросто будет прибегнуть к помощи закона по двум причинам:

- Отсутствие документально подтвержденного факта работы у конкретного нанимателя;

- Выдавая нанимателя, работник сам подставляет себя под удар, так как его можно преследовать за неуплату налогов.

И все же борьба с неофициальными заработками ведется. Обиженные работники идут в суды с диктофонными записями. Сотрудники налоговых органов совершают неожиданные проверки с изъятием компьютеров – чтобы выявить двойную бухгалтерию. Всегда были и будут те, кто стремится уклониться от налогов, но это не значит, что борьба с незаконными заработками не может быть успешной.

Оплата труда, как гласит закон, должна выплачиваться по легальной схеме со всеми соответствующими отчислениями по налогам. Но придерживаются этого требования далеко не все работодатели.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Разноцветная зарплата

Такие названия, как белая, серая и черная зарплата, слышали, пожалуй, все. Разные цвета заработной платы используются для обозначения нелегальных выплат. Рассмотрим подробнее, что это такое.

Белая

По закону существует только официальная зарплата, она же белая. Размер официальной оплаты труда устанавливается самим работодателем и фиксируется в соответствующих документах.

Однако, в соответствии с Трудовым кодексом РФ, есть два обязательных условия:

- Заработная плата не должна быть ниже установленного законом уровня.

- Ее выплата должна производиться 2 раза в месяц.

Белая зарплата в полном объеме проходит по всему документообороту и указывается:

- в приказе о приеме на работу;

- в трудовом договоре;

- в бухгалтерских документах и т. д.

При этом легко прослеживается весь процесс начисления зарплаты, включая премии, районный коэффициент, надбавки за страховой стаж, отпускные или больничные (если работник болел или уходит в отпуск) и иные предусмотренные на предприятии выплаты. Часто белая зарплата перечисляется целиком на , что облегчает весь процесс выдачи и получения денег.

Согласно Налоговому кодексу РФ, заработная плата облагается налогом на доходы физических лиц (НДФЛ), который платит сам работник. Для резидентов Российской Федерации НДФЛ составляет 13% . Все прочие удержания (долги по кредитам, алименты и др.) производятся уже после того, как был вычтен подоходный налог.

Также на официальную зарплату начисляется единый социальный налог (ЕСН), в размере 26% от ее суммы. ЕСН должно заплатить само предприятие или организация. Несложно подсчитать, что, например, при официальной сумме зарплаты в 50 тысяч работник получит на руки 43,5 тысячи, в то время как работодателю он обойдется в 63 тысячи.

Неудивительно, что сокрытие истинных размеров выплат по заработной плате очень выгодно работодателю, поскольку позволяет значительно сократить расходы.

Работнику же белая заработная плата гарантирует, что все пункты Трудового Кодекса будут полностью выполнены:

- продолжительность отпуска;

- оплата отпускных и больничных;

- правильный расчет при увольнении и т. д.

Серая

При серой (полуофициальной) заработной плате ее размер оговаривается между работодателем и работником в устной форме, в платежных ведомостях отражается только ее часть, а остальная сумма выдается отдельно.

Таким образом, серая зарплата состоит из 2-х частей: белой (указанной в трудовом договоре) и черной (неофициальной).

Серые зарплаты выгодны не только работодателям, но в некоторых случаях и работникам:

- Размер НДФЛ уменьшается, поскольку он вычитается только из официальной части зарплаты.

- Уменьшается размер некоторых других удержаний, например,

Начисление больничных, отпускных, а также расчет при возможном увольнении целиком зависят от позиции работодателя. Иногда между работодателем и работником заключается устный договор, что все подобные начисления будут производиться от истинной суммы зарплаты, и работодатель держит свое слово.

Однако нередко работодатели при приеме на работу сразу ставят соискателя перед фактом, что отпускные, компенсация за неиспользованный отпуск при увольнении, выходные пособия и т. д. будут начисляться от официальной зарплаты, т. е. ее «белой» части, и работнику приходится соглашаться с этим.

В большинстве случаев официальная часть зарплаты устанавливается равной «минималке» (минимальному уровню зарплаты, допустимому законом).

Отдельная тема – больничные листы. Фонд социального страхования возмещает работодателям оплату тех дней, когда сотрудник не выходил на работу по болезни. Делается это на основе взносов, перечисленных в ФСС и рассчитанных от официальной зарплаты. То есть, если работодатель решит оплатить работнику больничный лист в полном объеме, разницу ему придется выложить из собственного кармана. Компенсацию от государства за нее он не получит. Мало кто пойдет на это.

При серой зарплате могут возникнуть проблемы с банковскими кредитами: банк может счесть размер официальной зарплаты недостаточным и отказать в кредите.

И, самое главное, — от размера официальной зарплаты зависят страховой стаж и размер будущей пенсии, которая формируется на основе отчислений в Пенсионный фонд РФ и негосударственные пенсионные фонды.

Согласно статистике, серая зарплата преимущественно распространена в следующих отраслях: торговля (оптовая и розничная), строительство, обрабатывающее производство. Многие из тех, кто получает серую зарплату, не знают, куда жаловаться, а чаще всего вообще не задумываются об этом.

Попытки напрямую поговорить с работодателем обычно приводят к следующему: работодатель соглашается сделать заработную плату полностью белой и платить ЕСН за работника в полном объеме при условии, если его расходы при этом не увеличатся. То есть, если работник обходится ему в 50 тысяч в месяц, эта сумма останется неизменной. При таком раскладе работник получит «чистыми» на руки около 34,5 тысяч. (Прибавьте сюда вычтенный НДФЛ – 13% и ЕСН – 26% и получите примерно 50 тысяч). Эта сумма на 9 тысяч меньше, чем в предыдущем примере – это ощутимая разница. Вывод очевиден. Подавляющее большинство выберет серую зарплату вместо белой.

Черная

Когда зарплата является полностью черной, работник при приеме на работу вообще не оформляется официально: трудовой договор не заключается, соответствующие записи в трудовой книжке не делается и т. д. Зарплата целиком выдается в конверте. В таких случаях организацией всегда ведется двойная бухгалтерия, и черная зарплата выплачивается из неучтенной прибыли.

Эта схема удобна для бизнеса, связанного с торговлей, перевозками, где идет постоянный оборот наличных средств.

Также по черной схеме часто работают риэлторские конторы и турфирмы, которые не оформляют официально своих агентов и менеджеров, а просто выплачивают им проценты от совершенных сделок.

Что касается социальных выплат и гарантий, при черной зарплате они, как правило, полностью отсутствуют. Серая и черная зарплата оборачивается для работника финансовой выгодой в настоящем и весьма туманными перспективами в будущем.

Чем чревато?

Выплата заработной платы по теневым схемам очень распространена, невзирая на негативные последствия, поскольку выгоды сегодняшнего дня в суровых условиях отечественной экономики бывают гораздо важнее. Однако потенциальные потери должны быть понятны всякому работодателю и работнику.

Для работника

При серой схеме выплат, когда по официальным документам зарплата является минимальной, работнику приходится довольствоваться недоплаченными отпускными и маленькой пенсией в будущем.

При черной заработной плате вообще не приходиться рассчитывать на оплату больничных листов, отпускные, а тем более декретные (оплату отпуска по беременности и родам).

Также работодатель может вообще уволить сотрудника без выходного пособия и не заплатить ему за последний отработанный период.

Ответственность работодателя

Согласно НК РФ, неуплата или неполная уплата налога в результате неправильного начисления наказывается взысканием штрафа в размере 20 % от неуплаченной суммы. Но если налоговая база была занижена умышленно, размер штрафа составит 40 % от неуплаченной суммы налога.

Также руководителю и главному бухгалтеру организации может быть предъявлена статья Уголовного кодекса РФ за уклонение от уплаты налогов в крупных размерах, если сумма неуплаченных налогов за три финансовых года составила от 500 до 2500 тыс. рублей.

Если у налоговой инспекции появятся доказательства о выплате «зарплаты в конвертах», это не останется без внимания, поскольку закономерно возникает вопрос, с каких доходов она выплачивается. Это означает, что в бухгалтерии не была отражена операция, с которой был получен данный доход.

По мнению специалистов, в ситуации с серой и черной зарплатой трудно что-либо изменить, пока штрафы грозят только работодателям. НДФЛ из заработной платы удерживает сам работодатель, поскольку именно он является налоговым агентом. Значит, с суммы, которую работник получает наличными на руки, НДФЛ уже должен быть удержан, и работник закона не нарушает. При этом у него нет возможности проверить, заплачен ли налог работодателем или нет.

Сообщить о нарушениях

Заявить во всеуслышание о получении черной зарплаты решаются единицы. Ведь непременно возникнут вопросы о неуплаченных налогах и сборах. Кроме того, обычно работники боятся потерять хоть какой-то источник доходов из-за конфликта с руководством. Но право такое есть у каждого сознательного гражданина.

Куда?

С заявлением о нелегальных выплатах заработной платы можно обратиться:

- в районный отдел государственной инспекции по труду;

- в налоговую службу по месту регистрации предприятия;

- в прокуратуру по месту собственного проживания или по месту нахождения организации-работодателя.

Обращение в суд для отстаивания собственных прав начинается с подачи искового заявления.

Данный документ должен содержать стандартную информацию:

- В требовании о взыскании невыплаченной (серой или черной) зарплаты нужно указать сумму задолженности.

- Если имелись случаи задержки зарплаты, можно включить в заявление требование об уплате процентов за каждый день задержки.

- Допускается требовать в судебном порядке обязать работодателя принять истца на работу официально, с оформлением трудового договора и указанием в нем реальной заработной платы.

- Заявлять требование о компенсации за моральный ущерб не следует, так как обычно она взыскивается за нарушения неимущественных прав.

Cбор доказательств

Как доказать выплату «зарплаты в конверте»? Это достаточно трудно, но возможно. И одного искового заявления здесь недостаточно. Нужно собрать максимальное количество доказательств, подтверждающих фактический размер зарплаты.

Это могут быть:

- Объявление о вакансии, размещенное в периодических изданиях или интернете – там нередко указывается предлагаемый оклад.

- Сведения Госкомстата о среднем уровне зарплаты работников данной специальности в данном регионе.

- Из документов работодателя – расчетные листки, копии платежных ведомостей. Часто работники расписываются в 2-х платежных ведомостях: за белую часть зарплаты и за черную.

- Сами конверты с фамилией работника – чем больше «коллекция» конвертов, тем лучше.

- Трудовые договоры с предыдущих мест работы, если там зарплата была белой – нелогично уходить с большей зарплаты на меньшую.

- Справки о заработной плате – иногда по просьбе работника бухгалтерия выдает справки с указанием истинного размера зарплаты, например, для получения кредита в банке или визы.

- Показания свидетелей-коллег.

- Аудио- и видеозаписи разговоров с работодателем.

Судебная практика

Сбор необходимых доказательств гораздо проще осуществить до увольнения – поэтому, приняв решение подать судебный иск, не стоит торопиться с увольнением. И позаботиться об этом следует до посещения первого судебного заседания.

Судебный процесс ограничивается определенными сроками, поэтому для сбора дополнительных доказательств нужно будет подавать ходатайство об отложении дела.

При отсутствии весомых доказательств суд может сразу принять решение об отказе в удовлетворении требований искового заявления.

Без судебного разбирательства не обойтись при неправомерном увольнении. Читайте,

Без судебного разбирательства не обойтись при неправомерном увольнении. Читайте,

Исправления в больничном листе может делать только работодатель. Сколько ошибок допускается? Смотрите в этом

Особенности приёма на работу иностранных граждан должен знать каждый кадровик. Ищите помощь

Сроки решения

Согласно общим правилам гражданские дела рассматриваются в течение 2-х месяцев с момента поступления заявления. Решение о принятии искового заявления к судебному производству принимается в 5-тидневный срок. Однако взыскание заработной платы относится к трудовым спорам, для которых действует сокращенный срок обращения в суд.

В отдельных случаях выгоднее обратиться с жалобой в инспекцию по труду, чем в суд с подачей иска.

На вопрос, как именно следует подтверждать свою правоту и сколько доказательств должно быть в совокупности, однозначного ответа нет. Т. е. не существует перечня документов, обязательных для предоставления в суд. Точно также нельзя назвать конкретные доказательства, гарантирующие принятие судом решения в пользу работника.

Выше перечислены наиболее типичные доказательства, которые могут помочь в благоприятном исходе дела. И чем больше доказательств будет собрано, тем больше у истца шансов выиграть суд. Может помочь выездная проверка предприятия налоговыми органами, проведенная на основании жалоб его работников на сокрытие заработной платы.

Заподозрить конкретное предприятие в практике черных выплат можно по следующим признакам:

- Заработная плата работников ниже среднего уровня зарплат в данной отрасли либо ниже регионального прожиточного минимума.

- Существует значительная разница между доходами фирмы и фондом заработной платы, либо по официальным ведомостям зарплата руководства меньше, чем у рядовых сотрудников.

- Имеются несоответствия в зарплатных историях работников, когда выясняется, что сотрудник получает меньше, чем на прежнем месте работы.

- Обнаружены справки, выданные для получения кредита, с указанием большей суммы зарплаты, чем в отчетах по данному предприятию.

- Внешний вид сотрудников не соответствует уровню заработной платы.

Однако стоит заметить, что вероятность выиграть суд существует только в случае серой зарплаты. При полностью черных выплатах и отсутствии официального оформления работника доказать что-либо практически невозможно.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

Считается, что большинство работодателей вынуждены платить серую зарплату из-за начислений на нее. Потому часто получается, что официально, в платежной ведомости отражается ее меньшая часть. А ощутимая разница между цифрой в ведомости и суммой, которую работник получает на руки, выдается ему в конверте.

Так оно и есть: зарплата работника обходится работодателю дороже той суммы, которую он указывает в ведомости. И которая при полностью официальных, белых расчетах работнику достается не целиком.

МирСоветов решил помочь читателям немного разобраться в этих бухгалтерских тонкостях.

Первый, составляющий 13% от своего заработка, платит сам работник. Причем независимо от желания – сумма, которую он получает в кассе предприятия или переводом на банковский счет, уже будет на эти самые 13% меньше прописанной в трудовом договоре. Деньги уже будут перечислены в бюджет предприятием. А вот второй налог, составляющий 26%, заплатит предприятие – сверх начисленной работнику зарплаты.

Общие затраты работодателя и сумма, которую получает на руки работник, при полностью белых расчетах считается просто.

Общие затраты работодателя и сумма, которую получает на руки работник, при полностью белых расчетах считается просто.Затраты работодателя (ЗР) равны официальной зарплате (ОЗ) плюс единый социальный налог (ЕСН), равный 26% официальной зарплаты.

Сумма на руки (СНР) равна официальной зарплате (ОЗ) минус налог на доходы физических лиц (НДФЛ), а НДФЛ равен 13% ОЗ.

Итак:

ЗР = ОЗ + ЕСН, ЕСН = 26% ОЗ.

СНР = ОЗ – НДФЛ, НДФЛ = 13% ОЗ.

Ну а теперь, раз уж у нас получились самые настоящие уравнения, вспомним детство и, как на уроке математики в школе, заменим буквы цифрами.

Допустим, ОЗ = 10000 рублей. Тогда ЕСН, 26% от этой суммы, составит 2600 рублей, а НДФЛ, 13% – 1300 рублей.

Что получается?

ЗР = 10000 + 2600 = 12600.

СНР = 10000 – 1300 = 8700.

Итак, чтобы вы получили на руки 8700 рублей, ваш работодатель должен раскошелиться на 12600 рублей.Используем более ощутимые цифры. Если ваша официальная зарплата 50 тысяч рублей (что ближе к реальным заработкам во многих отраслях в Москве), все имеющиеся значения увеличиваются в пять раз.

Тогда расклад такой:

ЗР = 50000 + 13000 = 63000.

СНР = 50000 – 6500 = 43500.

Таким образом, вы получаете на руки 43500 рублей, а бюджет работодателя уменьшается на 63000 рублей. Вот такой вот парадокс: для вас ваша зарплата 43500 рублей, ведь именно эту сумму вы получаете на руки. Для работодателя она равна 63000 рублей, ведь именно в такие деньги вы ему обходитесь. А считается, что ее размер 50 тысяч.

На Западе под зарплатой, озвучиваемой, например, в объявлениях о вакансиях, подразумевается именно та сумма, с которой рассчитываются налоги – как у нас говорят, «грязными». А чтобы рассчитать свой реальный месячный бюджет «чистыми», нужно вычесть из нее все налоги, которые платит сам работник. Проще всего ситуация в таких странах, как Великобритания, США, Австралия, где все социальные налоги (там они называются страховкой) платит работник. Во многих других странах нагрузку по социальным обязательствам работника перед государством несет либо, как и в России, работодатель, либо, что чаще всего – они оба. Тогда часть этого налога вычитают из зарплаты работника вместе с подоходным, часть, как и в России, платится работодателем сверх официальной зарплаты. Такая ситуация, например, в Чехии, Словакии, Польше.

Приятные мелочи

На первый взгляд, при официальной зарплате в 50 тысяч рублей работодатель должен будет раскошеливаться на 63000 рублей ежемесячно. Но это не совсем так. Налоговым кодексом РФ предусмотрено некоторое снижение единого социального налога в зависимости от годового заработка. Первый порог – при годовом официальном доходе работника от 280 до 600 тысяч рублей.

На первый взгляд, при официальной зарплате в 50 тысяч рублей работодатель должен будет раскошеливаться на 63000 рублей ежемесячно. Но это не совсем так. Налоговым кодексом РФ предусмотрено некоторое снижение единого социального налога в зависимости от годового заработка. Первый порог – при годовом официальном доходе работника от 280 до 600 тысяч рублей. Как только сумма уплаченного в календарном году за работника единого социального налога достигла 72800 рублей (это 26% от 280 тысяч рублей), ставка ЕСН, начисляемого на его последующие доходы, до конца календарного года снижается до 10%.

При официальной зарплате в те же 50 тысяч в месяц годовой доход составит 600 тысяч рублей. При размере ЕСН в 13 тысяч рублей ежемесячно за пять месяцев будут выплачены 65 тысяч. Если заплатить столько же за шестой месяц, получится уже 78000, то есть перебор на 5200 рублей.

Пойдем по самому простому пути и представим (бухгалтеру, который высчитывает налоги, приходится сложнее: вдруг работник завтра подаст заявление об уходе, а налог будет уже переплачен). В нашем случае годовой заработок работника 600 тысяч, по 50 тысяч ежемесячно (случаи, когда он колеблется в зависимости от премий, сверхурочных, гонораров и т.п., также оставим бухгалтерам). Из этих 600 тысяч вычитаем пороговые 280, получаем разницу в 320 тысяч, одна десятая от которых (то есть 10%, что до конца года будет составлять ЕСН с зарплаты такого работника), это 32 тысячи. Из них вычитаем переплаченные 5200. Остается 26800, которые раскидываем на оставшиеся шесть месяцев. Ну, например, по пять тысяч на первые пять из них (итого 25 тысяч). А 1800 оставляем на декабрь.

Получается такая примерная выкладка (белая зарплата 50000 рублей в месяц, приблизительная выплата ЕСН по месяцам):

| Месяц | Сумма ЕСН |

| Январь | 13000 |

| Февраль | 13000 |

| Март | 13000 |

| Апрель | 13000 |

| Май | 13000 |

| Июнь | 13000 |

| Июль | 5000 |

| Август | 5000 |

| Сентябрь | 5000 |

| Октябрь | 5000 |

| Ноябрь | 5000 |

| Декабрь | 1800 |

Самое же главное: при таком раскладе за год работодатель уплатит за работника с официальной зарплатой в 50 тысяч рублей не 156000 рублей (13 тысяч рублей, помноженные на 12 месяцев в году), а меньше – 104800 рублей.Еще более впечатляющая разница при официальной зарплате в 100 тысяч рублей в месяц.

Согласно Налоговому кодексу РФ, если годовой официальный доход зашкаливает за 600 тысяч рублей (а при такой зарплате это уже 1 миллион 200 тысяч в год), ЕСН считается иначе: 104800 рублей плюс 2% от заработка, превышающего 600 тысяч.

В нашем случае разница – 600 тысяч рублей, а 2% от этой суммы – 12 тысяч.

При зарплате в 100 тысяч рублей ЕСН 26% с нее составляет 26 тысяч. Так что за четыре месяца будут выплачены уже 104 тысячи рублей, остается до конца года заплатить 12800. Например, в мае перечислить в бюджет 5800 рублей, а оставшиеся шесть тысяч раскидать по месяцам.

Тогда примерный расклад такой (белая зарплата 100000 рублей в месяц, выплата ЕСН по месяцам – приблизительно):

| Месяц | Сумма ЕСН |

| Январь | 26000 |

| Февраль | 26000 |

| Март | 26000 |

| Апрель | 26000 |

| Май | 5800 |

| Июнь | 1000 |

| Июль | 1000 |

| Август | 1000 |

| Сентябрь | 1000 |

| Октябрь | 1000 |

| Ноябрь | 1000 |

| Декабрь | 1000 |

Главное – общие годовые затраты работодателя на ЕСН составят меньше, чем 26 тысяч, умноженные на 12 месяцев (итого 312 тысяч) и даже меньше, чем 72800 плюс 10% от разницы между 1 млн. 200 тыс. и 280 тысячами (это 920 тыс., 10% от данной суммы 92 тыс., итого 72800 + 92000 = 164800 рублей), а 116800 рублей.

Цена вопроса

Ну а теперь с учетом всех нюансов, заложенных в Налоговый кодекс РФ относительно ЕСН, прикинем все расклады по затратам работодателя при различных вариантах оформления зарплаты в 50 тысяч рублей, а также сколько получат работник и государство.| Черный нал, в месяц | Черный нал, в год | Серая зарплата, официально 10000 рублей в месяц, остальные 40000 в конверте, в месяц | Серая зарплата, официально 10000 рублей в месяц плюс 40000 в конверте, в год | Белая зарплата 50000 рублей в месяц, каждый месяц | Белая зарплата 50000 рублей в месяц, в год | |

| Начисленная сумма | 50000 | 600000 | 120000 (плюс 480000 в конверте) | 50000 | 600000 | |

| НДФЛ 13% | 0 | 0 | 1300 | 15600 | 6500 | 78000 |

| 0 | 0 | 2600 | 31200 | 13000 | 104800 | |

| 0 | 0 | 1400 | 16800 | 7000 | 56800 | |

| На руки | 50000 | 600000 | 48700 | 584400 | 43500 | 522000 |

| 50000 | 600000 | 52600 | 631200 | 63000 | 704800 |

Что зависит от цвета зарплаты

Дилемма работодателя на предмет, как платить, очевидна: либо все по честному и спокойный сон, либо жизнь под дамокловым мечом возможных проблем с силовиками (кроме налоговых органов, серыми и черными зарплатами занимается также ОБЭП, а уличенному в такой «экономии» бизнесмену теоретически грозит до 6 лет лишения свободы), но ощутимая оптимизация расходов. А что для работника?

А что для работника?Белая зарплата – в первую очередь, дает больше гарантий (хотя все же не на 100%), что все обязательства работодателя, оговоренные Трудовым кодексом (длительность отпуска, оплата больничных, расчет при по сокращению штата или при и др.), будут соблюдаться в полной мере. А не в той, в какой считает нужным конкретный «барин» в своей «вотчине».

Конечно, если работнику чего-то недоплатили, серая схема еще не значит, что спорная сумма недоказуема. Так, при рассмотрении трудовых споров в суде за последние годы сложилась тенденция, что судьи предпочитают в такой ситуации поверить работнику на слово. Да и расчетные листки, которые на многих предприятиях вкладывают в конверты с неофициальной частью серой зарплаты, могут служить доказательством. Но, чем «темнее» зарплата, тем в большую зависимость впадает работник от воли работодателя.

Черные варианты не рассматриваем и вовсе: это, как правило, полное отсутствие социальных гарантий и безграничные возможности для произвола – вплоть до невыплаты заработанного под предлогом «я тебя не знаю, и никому ты не докажешь, что здесь работал».

При серой схеме размеры отпускных, больничных, выходных пособий или расчета при увольнении по собственному желанию зависят от позиции работодателя. Немало таких, кто рассчитывается все же по-честному. Но и другие варианты не редкость, особенно при увольнении. При уходе по собственному желанию работнику полагается заработок за последний неоплаченный период плюс компенсация за неиспользованный отпуск. Ее чаще всего и норовят выдать по официальной зарплате. Особенно интересна ситуация с больничными. Теоретически эти расходы несет государство в лице Фонда социального страхования. Оплату всех дней, которые работник проболел, перечисляют работодателю на основе взносов, перечисляемых за сотрудника с его официальной зарплаты. Доплачивать ли разницу – на усмотрение работодателя. А к тому, что сотрудники болеют, у того отношение может быть сложное.

В справке о зарплате, которую требуют многие посольства в пакете документов на туристическую визу, на предприятии с серой зарплатой могут указать даже сумму больше реального заработка. С белой – как правило, реальную. Впрочем, тут увлекаться тоже не стоит. Визовые клерки обычно в курсе ситуации на рынке труда в стране пребывания. Так что слишком уж завышенная зарплата может, наоборот, стать причиной отказа в визе.С банковскими кредитами ситуация неоднозначна. Поскольку банки не желают терять изрядное количество потенциальных заемщиков с серыми доходами, серая зарплата не основание для отказа в кредите. К тому же при оформлении кредита на покупку, например, достаточно паспорта и другого документа (скажем, водительских прав или загранпаспорта). Для займа, предполагающего более серьезную сумму и длительный период: , ипотека и т.п. – подойдет справка по форме банка, отражающая реальные доходы, а не форма 2НДФЛ с официальными (а лучше два документа, в том числе и при белой зарплате). Но, чем белее доходы, тем в основном выше сумма, на которую может рассчитывать заемщик. А зачастую и ниже процент. Разница же между, допустим, 12-ю и 13-ю процентами годовых при займе нескольких десятков тысяч долларов на 15-20 лет ощутима.

Наконец, размер официальной зарплаты напрямую влияет на будущую пенсию. Методика ее расчета, применяемая Пенсионным фондом России, очень сложна и запутанна. Но пенсионные калькуляторы на сайтах некоторых негосударственных фондов позволяют вычислить размер своего ежемесячного бюджета в старости по сегодняшнему белому доходу. Например, при зарплате в 45 тысяч рублей в месяц это будет в районе 11 тысяч рублей. С конца прошлого года государство дает возможность самостоятельно пополнять свой пенсионный счет по программе софинансирования. А граждане развитых стран обычно параллельно делают взносы в негосударственные пенсионные фонды. Но чем больше денег поступит в государственный пенсионный фонд дополнительно, тем лучше.

Налоги платить не нравится никому. В том числе и за границей. Считается, что на Западе, в отличие от России, налогоплательщик знает, на что тратится. Но это справедливо лишь отчасти. У европейского и американского обывателя претензий к своим государствам в этом плане тоже немало. Но вопрос, платить или не платить, для их основной массы немыслим. В этой ситуации МирСоветов рекомендует относиться к налогам как, если ко злу, то неизбежному.

Допустим, вы по каким-либо причинам предпочитаете белый расчет, но ваш работодатель, который вас во всех отношениях устраивает, придерживается серых схем.

Допустим, вы по каким-либо причинам предпочитаете белый расчет, но ваш работодатель, который вас во всех отношениях устраивает, придерживается серых схем.Главный его аргумент – у него есть лимит суммарных расходов на вашу зарплату, превысить который он не может. Аргумент резонный: каким бы ценным вы ни были кадром, платить вам себе в убыток не будет ни одно предприятие.

Но можно попробовать поискать компромисс – вписать в этот его лимит все расходы на вашу зарплату, включая налоги.

Сколько получит на руки работник и во что это обойдется работодателю при различных вариантах оформления (из расчета 10000 рублей в месяц), можно понять из следующей таблицы:

| Черный нал, 10000 рублей в месяц | Белая зарплата 10000 рублей в месяц | Серая зарплата: по ведомости 5000 рублей, реальная 10000 рублей в месяц, НДФЛ с официальной зарплаты за счет работодателя | Серая зарплата: по ведомости 5000 рублей, реальная 10000 рублей в месяц, НДФЛ с официальной зарплаты за счет работника | Возможная белая зарплата при лимите на нее до 10000 рублей в месяц, включая налоги | Возможная белая зарплата при лимите на нее до 11300 рублей в месяц, включая налоги | Возможная белая зарплата при лимите на нее до 11950 рублей в месяц, включая налоги | |

| Начисленная сумма | 0 | 10000 | 5000 | 5000 | 7900 | 8700 | 9000 |

| НДФЛ 13% | 0 | 1300 | 650 (работник – 0) | 650 | 1027 | 1131 | 1170 |

| ЕСН 26% | 0 | 2600 | 1300 | 1300 | 2054 | 2262 | 2340 |

| На руки | 10000 | 8700 | 10000 | 9350 | 6873 | 7569 | 7830 |

| На ваши счета в Пенсионный фонд РФ (14% от начисленной зарплаты) – из уплаченного за вас ЕСН | 0 | 1400 | 700 | 700 | 1106 | 1218 | 1260 |

| Суммарные затраты работодателя | 10000 | 12600 | 11950 | 11300 | 9954 | 10962 | 11340 |

Но вот сумма, которую будете получать на руки вы, ощутимо уменьшится.

Некоторые работодатели на Украине при приеме на работу предлагают выбирать: или вся сумма в конверте, или ощутимо меньше (с учетом, что из суммы, которая предполагается к выдаче в конверте, будут вычитаться все налоги, включая те, что платятся сверх начисленной зарплаты), но официально. Второму варианту отдают предпочтение единицы. Впрочем, на Украине зарплаты и в конверте, как правило, невысоки, не говоря уж о вычете налогов.Рассмотрим еще один пример – варианты обеления оговоренной зарплаты в 50 тысяч рублей:

| Черный нал, 50 тысяч рублей в месяц | Серая зарплата, официально 10000 рублей в месяц плюс 40000 в конверте, в месяц, НДФЛ с официальной зарплаты за счет работодателя | Серая зарплата, официально 10000 рублей в месяц плюс 40000 в конверте, в месяц, НДФЛ с официальной зарплаты за счет работника | Белая зарплата 50000 рублей в месяц | Возможная белая зарплата при лимите на нее до 52600 рублей, включая налоги, в месяц | Возможная белая зарплата при лимите на нее 53900 рублей, включая налоги, в месяц | |

| Начисленная сумма | 50000 | 10000 (плюс 40000 в конверте) | 10000 (плюс 40000 в конверте) | 50000 | 41700 | 42700 |

| НДФЛ 13% | 0 | 1300 | 1300 | 6500 | 5421 | 5551 |

| ЕСН 26% (при годовой зарплате от 280000 до 600000 рублей в год: 72800 рублей плюс 10% от суммы, превышающей 280 тысяч рублей) | 2600 | 2600 | 13000 | 10842 | 11102 | |

| Из уплаченного ЕСН в Пенсионный фонд (14% начисленной зарплаты, при годовой зарплате от 280000 до 600000 рублей в год: 39200 рублей плюс 5,5% от суммы, превышающей 280000 рублей) | 0 | 1400 | 1400 | 7000 | 5838 | 5978 |

| На руки | 50000 | 50000 | 48700 | 43500 | 36279 | 37149 |

| Суммарные затраты работодателя на зарплату сотрудника | 50000 | 53900 | 52600 | 63000 | 52542 | 53802 |

Если вы за соблюдение закона, есть смысл, вооружившись цифрами, попытаться найти компромиссный вариант: вы получаете на руки меньше, чем сегодня, но при условии, что работодатель, вписываясь в свои текущие расходы на вашу зарплату, платит весь ЕСН с нее, а из вашей исправно вычитает НДФЛ.

Не факт, что работодатель пойдет на это, если на обелении будете настаивать только вы. Но вот если желающих окажется много, шансов больше.

С суммы официальных выплат сотрудникам компании обязаны удерживать налог на доходы с физических лиц, а также платить из собственных средств взносы в пенсионный фонд, фонды социального и медицинского страхования. Из-за этого некоторые работодатели не хотят официально оформлять работников и выплачивают им «черную» зарплату.

Размер будущей пенсии напрямую зависит от отчислений с оплаты труда в пенсионный фонд. Так как работодатель не перечисляет взносы с «черной» зарплаты, сотрудник рискует получать в будущем минимальную пенсию.

Все пособия, связанные с беременностью, родами и уходом за детьми, рассчитываются исходя из средней официальной суммы оплаты труда за 2 последних календарных года. Также суммы больничных исчисляются на основании «белой» зарплаты. Если компания откажется выплачивать вам положенные деньги, вы не сможете обратиться ни в ФСС, ни в суд, т.к. юридически вы не являетесь сотрудником организации, и работодатель не несет перед вами никакой ответственности, ведь в вашей трудовой не будет записи о приеме на работу.

Справки о зарплате

При увольнении компания обязана выдать официальным сотрудникам справки об уплаченных взносах. Исходя из этих данных, новый работодатель будет оплачивать работнику пособия и больничные. Если вы получали «черную» зарплату, справку вам не выдадут, и все суммы будут рассчитываться на новом месте работы в минимальном размере.

Неофициальный работодатель не сможет вам выдать справку о заработной плате и 2-НДФЛ. Поэтому серьезные банки либо откажут вам в кредитах, либо предоставят заем под большие проценты.

Если юридически вы не являетесь сотрудником компании и получаете зарплату «в конверте», вы не сможете заставить работодателя соблюдать положения Трудового кодекса. Соответственно, вас могут не отпустить в отпуск, не выплатить отпускные и компенсацию при увольнении.

«Серая» зарплата

Некоторые работодатели устраивают сотрудников официально, но предлагают им «серую» зарплату. Это значит, что небольшая часть оплаты труда будет перечисляться «в белую», а остальное будет выдаваться «в конверте». С официальной части работодатель делает все необходимые отчисления в фонды, но суммы взносов оказываются небольшими, и в дальнейшем пенсия и пособия работника будут гораздо меньше, чем были бы при «белой» зарплате. Также и в справке 2-НДФЛ указывается только официальная часть зарплаты, из-за чего могут возникнуть проблемы с банками.

Зарплата может быть белой, серой или черной, а то и вовсе в конверте. Об этом все знают и давно привыкли. Но не все точно знают, почему зарплата может быть разных цветов.

При зарплате «белого цвета» все расчёты и отчёты, относящиеся к зарплате (с ГНИ, Пенсионным фондом и прочими организациями), работодатель производит, исходя из данной суммы. Она же становится основой при выдаче справок. У нее немало выгод: накопление личных средств на лицевом пенсионном счете, пенсионные права, благодаря этой форме зарплаты можно заработать достойную пенсию, при ней возможно получить в банке крупный кредит.

Серая – человек оформлен на зарплату, по сумме меньше той, которую получает на руки. Это означает, что часть зарплаты выдается в конверте либо иным способом, а налоги уплачиваются не со всей ее суммы, а только с той, что проставлена в документах.

Черная - налоги с зарплаты не платятся вообще, все деньги работник получает в конверте.

При согласии на серую или черную зарплату работник выступает как участник налогового правонарушения, совершаемого администрацией, и об этом следует знать. Работник в этом случае не имеет реальной возможности воздействовать на администрацию, если вдруг прекратят выдавать «конверт».

При увольнении или в конфликтной ситуации доказать в суде фактическую сумму зарплаты работник не сможет. Работодатель обычно и отпускные начисляет только с официальной, «белой» части зарплаты. Поэтому прежде, чем соглашаться на черную зарплату, лучше как следует подумать.

Видео по теме

Понятия «черная» и «белая» заработная плата получили распространение в России по мере развития частного предпринимательства.

Различие «черной» и «белой» зарплаты заключается в том, что первая выдается на руки в конверте, а вторая официально проводится через кассу предприятия или банк. Существует также понятие «серая» заработная плата. В этом случае работник часть денег получает официально, а остальное – на руки по договоренности.

При полностью «черной» заработной плате отношения между сотрудником и работодателем официально не регламентируются, не производится соответствующая запись в трудовой книжке и не оформляется трудовой договор или контракт. Соответственно, не осуществляются налоговые выплаты и платежи во внебюджетные фонды. При «серой» заплате налогами облагается лишь официальная часть доходов работника.

Выгода «черной» зарплаты для работодателя заключается в том, что он получает существенную экономию на налогах и различных выплатах. Сотруднику также экономят 13% подоходного налога. Однако на практике он теряет многие гарантии и льготы.

Предприниматель может уволить «черного» работника без выплаты последнего заработка и выходного пособия. Кроме того, «черная» зарплата не включается в пенсионный стаж, ее не учитывают при выплате по больничному листу. Для женщин, выходящих в декретный отпуск отсутствие «белой» заработной платы означает то, что они не получат пособие по беременности и родам и пособие на ребенка.

Необходимо также помнить, что выплата «черной» зарплаты и уклонение от налогов являются нарушением закона, которое предусматривает уголовную ответственность.

Сумма, получаемая всеми работниками, в виде оплаты по договору может быть и официальной и черной. В первом случае заработная плата полностью прозрачная, с произведением всех необходимых отчислений.

Второй вариант предполагает схему зарплаты в конверте , когда премия сотрудника официально не проходит ни по одному документу. Какая разница между этими двумя вариантами и что на это говорит профильный закон, будет рассказано далее.

Белая заработная плата что это?

Под этим определением, следует понимать получение заработной платы в установленном профильным законом порядке.

В этом случае организация производит все обязательные отчисления:

- бухгалтерский учет;

- подоходный налог;

- все императивные выплаты в ПФР и остальные социальные фонды;

- полный расчёт всех положенных выплат, в том числе и формальных больничных листов.

Следует знать, что труд гражданина, всегда должен оплачиваться именно таким образом, потому что только официальная заработная плата, прямо предполагает использование всех положенных трудовых преференций. Именно этим и отличаются черная и белая зарплата (или разновидность черной — серая зарплата).

Белая зарплата плюсы и минусы

Для самого сотрудника оплата официальным образом не предполагает никаких минусов. Он пользуется полным объёмом трудовых преференций, гарантированных каждому человеку.

Его доход, в соответствии с заработной платой, является полностью официальным, поэтому он может брать на себя различные кредитные обязательства, выступать в качестве поручителя по закону, рассчитывать на получение положенного налогового вычета во время приобретения имущества.

Единственный минус здесь заключается в том, что платить, к примеру, алименты придётся из расчёта именно такой заработной платой. Чем оплата будет выше, тем соответственно и будут выше алименты. Во всём остальном, сотрудник пользуются только плюсами от такого расчёта.

Минусы здесь в основном направлены в адрес работодателя, который помимо заработной платы формальному работнику, должен будет также производить и все положенные отчисления, в том числе и указывать соответствующий налог, который рассчитывается именно из исходной величины.

Расчет белой и черной зарплаты

Официальная заработная плата формально выплачивается, в соответствии с ранее заключенным трудовым соглашением. В этом случае, условный работник должен заранее знать, сколько ему будет платить организация.

Фактически никакого расчёта здесь производить не следует, потому что все величины указаны в исходном договоре. Что касается черной заработной платы, то в этом случае всё зависит от намерений самой организации.

Это может быть, как устные соглашения, так и не официальные письменные решения, которые не выходят за пределы организации. По факту он может получать намного большую сумму, которая указана в трудовом соглашении.

Черная заработная плата, имеет один крайне существенный минус: оплата больничных листов при белой зарплате, производится в полном объеме, а если заработная плата черная, то оплата производится только ее официальной части, которая может быть недостаточной для покрытия всех расходов на лечение.

Если зарплата белая и черная как начисляются декретные?

При законном порядке, положенные декретные, начисляются в соответствии со статьей 135 ТК РФ, диспозиция которой предполагает расчет в соответствии с предыдущими двумя годами трудовой деятельности.

В качестве расчёта, используется следующая схема: берется исходная заработная плата плюс отчисления, ежегодно вносимые в ФСС. При чёрной оплате, декретные фактически не начисляются, потому что эти средства не фигурируют ни в одном официальном документе и по закону, что-то предпринять, здесь будет невозможно.

Для того, чтобы установить какой налог с белой зарплаты, предусматривается профильным законом, необходимо обратиться к диспозиции статьи 284 НК РФ, которая указывает на фиксированные 13%.

Черная и белая зарплата Закон РФ

В соответствии с диспозицией 133 ТК РФ, оплата за труд, должна производится только в полностью официальном виде, без каких-либо исключений.

Черная оплата не регулируется профильным законодательством, потому что ее использование находится под императивным запретом.

О том, какая минимальная белая зарплата по закону, указывается в ст. 133.1 — общероссийский показатель составляет 6 204 рублей.

Как работодателя заставить платить белую зарплату?

Следовательно, работа с белой зарплатой, во всех отношениях, имеет намного больше преимуществ и плюсов условного сотрудника.

Если организация настаивает на использовании альтернативного варианта, то в этом случае штатной единице, рекомендуется сменить место работы, потому что оплату, производимую в конверте, доказать на практике будет невозможно.

Последние материалы сайта

Календарь развития ребенка

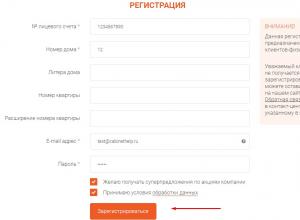

Личный кабинет энергосбыт плюс

ЭнергосбыТ Плюс принимает показания счетчиков и оплату за электроэнергию, горячу воду и отопление. Для удобства потребителей компанией создан онлайн-сервис, где можно зарегистрироваться и решать все вопросы, не выходя из дома. Для этого нужно зайти в личн

Журнал

Степени сравнения прилагательных в английском

Каждый день мы с вами сравниваем разные вещи: эта машина лучше, чем та, а другая, вообще, самая лучшая. Один человек симпатичнее, чем другой. А кто-то считает себя самым красивым. Сегодня вы узнаете о степенях сравнения прилагательных в английском языке:

Еда

Как испечь пасхальный кулич с цукатами и изюмом Готовим дома пасхальный кулич с цукатами

Яйца с желтками взбить миксером до пены. Частями всыпая сахар, продолжить взбивать яичную массу миксером. Взбить до светлой, пышной массы. Влить в получившуюся смесь теплое молоко, добавить размягченное сливочное масло. Взбить смесь снова миксером. Затем

Планирование и уход

Фокусы со спичками и их секреты обучение Какие фокусы можно сделать со спичками

Проткните булавкой середину спички без головки, продвиньте её к середине дужки, застегните булавку. Держа булавку левой рукой, указательным пальцем правой руки резко потяните к себе один конец спички, будто хотите провести ее сквозь соседнюю дужку булавки

Беременность и роды

Рецепты минтая под маринадом из моркови и лука

Я искренне считаю, что рыба под маринадом одно из самых вкусных блюд для любителей рыбы. Любая белая рыба, приготовленная по этому самому вкусному рецепту получается всегда сочной и очень вкусной. Этот полезный минтай под маринадом в духовке можно пригото