Формат декларации по ндс. Налоговая декларация по налогу на добавленную стоимость - ндс

, 145.1 НК РФ), в т.ч. исполняющие функции налогового агента по НДС;

Куда сдавать декларацию по НДС

Декларация представляется в ИФНС (п. 5 ст. 174 НК РФ):

- по месту нахождения организации;

- по месту жительства ИП.

Декларация по НДС: сроки

Декларацию нужно представить не позднее 25 числа месяца, следующего за отчетным кварталом (п. 5 ст. 174 НК РФ).

При нарушении срока подачи декларации организации/ИП будет начислен штраф (п. 1 ст. 119 НК РФ). Причем, если просрочка составит более 10 рабочих дней, то организации/ИП также будут приостановлены операции по ее банковским счетам (пп. 1 п. 3 , п. 11 ст. 76 НК РФ).

Способ представления декларации по НДС

Декларация подается исключительно в электронном виде по ТКС через спецоператора (п. 5 ст. 174 НК РФ) или через сайт ФНС .

Декларация по НДС, представленная на бумаге, будет считаться несданной со всеми вытекающими негативными последствиями (штраф, блокировка счета).

Декларация по НДС: бланк

Бланк декларации по НДС можно скачать через систему КонсультантПлюс .

Ознакомиться с формой декларации вы можете ниже.

В каком составе подавать декларацию по НДС

В состав декларации обязательно включается титульный лист.

Включение/невключение в состав декларации по НДС определенных разделов и приложений к ним зависит от того, кто конкретно подает декларацию. Например, плательщики НДС, а также спецрежимники/НДС-освобожденные, выставившие счета-фактуры с выделенной суммой НДС, в обязательном порядке представляют в составе декларации раздел 1.

Какие разделы и в каких ситуациях должны заполнять организации и ИП, вы узнаете из .

Порядок заполнения декларации по НДС

Остановимся на общих моментах порядка заполнения декларации по НДС:

- Страницы нумеруются, начиная с Титульного листа - ему присваивается номер «001» (п. 12 Порядка, утв. Приказом ФНС от 29.10.2014 N ММВ-7-3/558@ (далее — Порядок)).

- Текстовые поля декларации заполняются печатными заглавными буквами (п. 16.2 Порядка)

- Стоимостные показатели в разделах 1-7 декларации указываются в полных рублях: значения менее 50 коп. отбрасываются, более 50 коп. - округляются до рубля (п. 15 Порядка).

- Если организация/ИП представляет первичную декларацию, то в поле «Номер корректировки» она должна указать «0--». При подаче первой уточненной декларации указывается «1--», второй - «2--» и т.д. (п. 19 Порядка).

Более подробно ознакомиться с правилами заполнения декларации по НДС вы можете в вышеупомянутом Порядке.

Код в декларации по НДС

Некоторая информация указывается в декларации в виде кодов. Так, к примеру, кодируется период, за который представляется декларация (п. 20 Порядка , Приложение № 3 к Порядку):

Иные коды, необходимые для заполнения декларации по НДС, вы найдете в приложениях к Порядку.

Проверка декларации по НДС

Проверить правильность заполнения декларации можно при помощи контрольных соотношений, разработанных ФНС (Письмо ФНС России от 23.03.2015 N ГД-4-3/4550@).

Также будет полезно ознакомиться с наиболее распространенными ошибками, допускаемыми плательщиками при заполнении декларации . Перед подачей НДС-отчетности имеет смысл проверить свою декларацию на отсутствие данных ошибок.

Кроме того, налоговиками разработан указания кодов видов операций в декларации по НДС. Этот алгоритм могут использовать для самопроверки и плательщики.

Декларация по НДС - стандартная отчетная форма, которую заполняют плательщики НДС. Как правильно заполнить декларацию по НДС по итогам 1-го квартала? В этом материале вы найдете пошаговую инструкцию с примером заполнения декларации, общие правила оформления отчетности, а также сможете скачать образец заполнения налоговой декларации по НДС и пустой бланк утверждённой формы.

Кто обязан сдать декларацию по НДС в 2019 году

В соответствии с п. 5 статьи 174 и пп. 1 п. 5. статьи 173 НК РФ по НДС отчитываются:

- организации и индивидуальные предприниматели — плательщики НДС (не платят этот налог фирмы и ИП, перешедшие на УСН, ЕНВД, ПСН, ЕСХН или изначально использующие эти режимы);

- налоговые агенты;

- посредники, не являющиеся плательщиками, которые выделяют в выставленных счетах-фактурах суммы НДС.

Сдают ее по месту учёта фирмы или регистрации места жительства ИП.

Срок сдачи декларации НДС в 2019 году

В 2019 году сроки сдачи следующие:

На выходные даты не выпадают — переносов сроков нет. Таким образом, срок сдачи НДС за 1 квартал 2019 года — 25 апреля 2019 года.

Форма декларации по НДС за 1 квартал 2019 года

Утверждена приказом ФНС России от 29.10.2014 № ММВ-7-3/558@, надо заполнять с учетом изменений, внесенных Приказом ФНС России от 28.12.2018 N СА-7-3/853@. Образец заполнения декларации НДС за I квартал 2019 года учитывает внесенные приказом изменения.

Отчет состоит из титульного листа и 12 разделов. Обязательно заполнять только первый лист и Раздел 1. Остальные части заполняются, если есть необходимые условия.

С 2014 года налогоплательщики и налоговые агенты подают декларацию в электронном виде. До этого отчет сдавался на бумаге, если число работников не превышало 100 человек. Больше такой возможностью воспользоваться нельзя. Но в особых случаях бумажная отчётность всё же сдаётся.

Ее могут подать на бумаге:

- налоговые агенты — неплательщики НДС (спецрежимники) или получившие освобождение от его уплаты;

- организации и ИП — неплательщики НДС или получившие освобождение от его уплаты, если одновременно:

- они не являются крупнейшими налогоплательщиками;

- число работников не больше 100;

- они не выставляли счета-фактуры с НДС;

- не работали на основе агентских договоров (в интересах других лиц) с применением счетов-фактур.

Освобождение от обязанностей плательщика налога можно получить, если за три предыдущих месяца выручка от реализации не превысит 2 млн. рублей.

Штраф за непредставление декларации в 2019 году

Штраф по статье 119 НК РФ — 5 % от не уплаченной вовремя суммы налога. Он предусмотрен как за непредставление отчетности, так и за ее сдачу в иной форме.

Общие правила заполнения декларации

- Используйте только утвержденную форму (при сдаче в бумажном виде допустимо заполнение от руки или на компьютере — распечатывайте только на одной стороне листа А4, не скрепляйте степлером).

- В каждую строку вписывайте один показатель, начиная с левого края, в оставшихся пустых ячейках ставьте прочерки.

- Суммы указывайте в полных рублях, все, что больше 50 копеек, округляйте в большую сторону, меньше 50 копеек — отбрасываете.

- Текстовые строки заполняйте заглавными печатными буквами (если вручную, то чернилами чёрного, фиолетового или синего цвета, если на компьютере — шрифтом Courier New размер 16-18).

Заполнение декларации по НДС в 2019 году: пошаговая инструкция

Пример: как заполнить декларацию по НДС за 1-й квартал 2019 года.

Шаг 1 — Титульный лист

- ИНН и КПП фирмы указываются вверху страницы, затем они автоматически дублируются на каждом листе документа;

- номер корректировки при сдаче первичной декларации — три нуля;

- код налогового периода для 1-го квартала — 21. Остальные коды: 22 — 2-й квартал; 23 — 3-й квартал; 24 — 4-й квартал. При сдаче декларации ежемесячно и при ликвидации фирмы коды другие;

- отчётный год 2019;

- каждая налоговая инспекция имеет уникальный четырёхзначный код, его можно узнать, обратившись в ИФНС: первые две цифры — код региона, вторые две цифры — код инспекции. Декларация сдаётся в ИФНС по месту регистрации налогоплательщика;

- налогоплательщик проставляет код по месту учета, который зависит от его статуса. Коды в приложении 3 Приказа ФНС от 29 октября 2014 г. N ММВ-7-3/558@:

|

По месту учета ИП |

|

|

По месту учета организации — крупнейшего налогоплательщика |

|

|

По месту учета организации, не являющейся крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника, не являющегося крупнейшим налогоплательщиком |

|

|

По месту учета правопреемника — крупнейшего налогоплательщика |

|

|

По месту учета участника договора инвестиционного товарищества — управляющего товарища, ответственного за ведение налогового учета |

|

|

По месту нахождения налогового агента |

|

|

По месту учета налогоплательщика при выполнении соглашения о разделе продукции |

|

|

По месту осуществления деятельности иностранной организации через отделение иностранной организации |

ООО «ВЕСНА» — российская фирма, не являющаяся крупнейшим налогоплательщиком. Проставляет код 214.

Алгоритм заполнения:

- название фирмы впишите в самое длинное поле титульного листа декларации, пропуская между словами одну ячейку;

- код вида экономической деятельности можно узнать, используя классификатор. ООО «ВЕСНА» производит гофрокартон. Подробнее узнать, какой ОКВЭД ставить в декларации по НДС за 1 квартал 2019 г., можно с помощью Приказа Росстандарта от 31.01.2014 N 14-ст ;

- номер телефона;

- число страниц в декларации. ООО «ВЕСНА» сдает декларацию по НДС за 1-й квартал 2019 года на 18 листах;

- внизу титульного листа вписывают ФИО налогоплательщика или его представителя, ставят дату подачи и подпись.

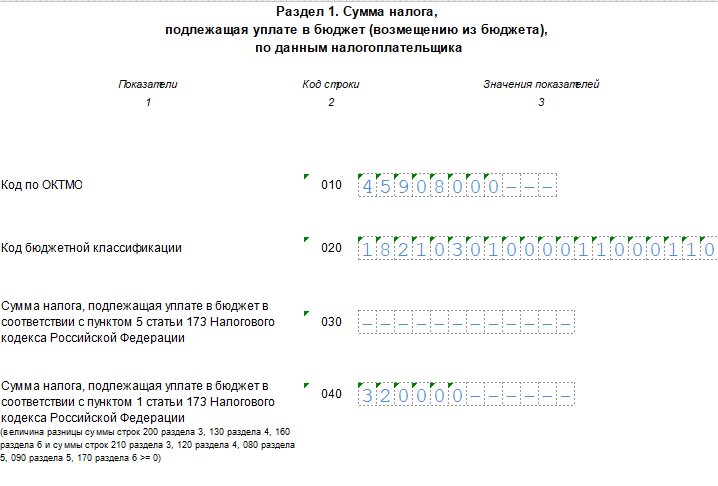

Шаг 2 — Раздел 1

Построчно:

- в строке 010 1-го раздела декларации ставят код ОКТМО. На примере — 45908000 — муниципальный округ «Черемушки» г. Москвы;

- 020 — КБК по НДС по товарам (работам, услугам), которые продаются на территории РФ. КБК по НДС 2019 найдёте ;

- 030 — начисленный НДС по п. 5 статьи 173 НК РФ . Это налог, который уплачивается при выставлении покупателю счета-фактуры с включённым НДС лицами, не являющимися его плательщиками, или освобождёнными от уплаты, или при продаже товаров, не подлежащих налогообложению. ООО «ВЕСНА» это поле заполняет прочерками;

- 040 — итоговое значение Раздела 3 декларации;

- 050 — сумма итоговых значений из разделов 4-6 декларации. ООО «ВЕСНА» эти разделы пропускает — налоговой базы и налога к уплате по нулевой ставке нет, сумм к возмещению из бюджета в квартале не образовалось. В поле прочерки;

- строки 060-080 заполняют только участники договора инвестиционного товарищества (на титульном листе в строке «по месту учета» код «227»). ООО «ВЕСНА» ставит прочерки.

Раздел 2 заполняют фирмы, которые выступают налоговыми агентами. ООО «ВЕСНА» этот раздел пропускает.

Шаг 3 — Раздел 3

Построчно:

- 010-040 — налоговая база за отчётный квартал 2019 года. ООО в 1-м квартале 2019 реализовало товар, который облагается по ставке 20%, поэтому заполняет в декларации только строку 010 (в отдельных графах налоговая база и сумма НДС). В остальных полях ставятся прочерки;

- 070 — авансовые или иные платежи в счет предстоящих поставок товаров. Организация получила в отчётном периоде аванс в счёт будущей поставки в размере 2 360 000 включая НДС. В строку 070 заносится отдельно по графам — налоговая база (1 800 000 руб.) и сам налог (300 000 руб.).

- 080-100 — налог, который подлежит восстановлению. В приведенном примере таких сумм нет — в полях прочерки;

- 105-109 — суммы корректировок при реализации товаров, имущественных прав или предприятия в целом.

- 110 — налог с учетом восстановления (сумма последних граф строк 010-080 раздела 3 декларации);

- 120-185 — налог, подлежащий вычету (ст. 171 НК РФ , 172 НК РФ , п. 11 ст. 2 Протокола по экспорту и импорту). В нашем примере заполнена строка 120 — сумма НДС, уплаченная при покупке товара в РФ соответствии со ст. 171 НК РФ, а также строка 170. Обратите внимание — в форме появилась новая строка 135.

- 190 — общая сумма вычета (сумма строк 120-180);

- 200 — итоговая сумма налога к уплате за 1-й квартал по разделу 3. Разница (положительная) между суммой к уплате и суммой к вычету — разность строк 110 и 190.

- 210 — итоговая сумма к возмещению по разделу 3 декларации НДС за 1-й квартал 2019 года. Строка заполняется, если разница отрицательная.

Разделы декларации с 4-го по 6-й фирма заполняет при совершении в отчётном квартале продаж, которые облагаются налогом по льготной нулевой ставке. Раздел 7 оформляется по не облагаемым налогом операциям, продажам за территорией РФ, и по предоплате товаров длительного цикла изготовления. ООО «ВЕСНА» таких операций в 1-м квартале 2019 не совершало.

Шаг 4 — Раздел 8

Раздел 8 содержит значения и данные из книги покупок по полученным счетам-фактурам, право на вычет по которым возникло в отчетном периоде. ООО «ВЕСНА» вправе вычесть НДС, который был предъявлен продавцом-контрагентом и включён в выставленный счёт-фактуру, из общей суммы к уплате.

Продолжение Раздела 8

Построчно:

- 001 — прочерк, так как декларация первичная. Заполняется только при подаче уточнённой формы;

- 005 — номер операции в книге покупок;

- 010 — код вида операции по книге покупок. В приведённом случае указан код 01.

- 020 — номер счёта-фактуры, предъявленного продавцом;

- 030 — дата составления счёта-фактуры;

- 040-090 — заполняются при исправлении счёта-фактуры или выставлении корректировочного счёта;

- 100 — номер документа об оплате.

- 110 — дата составления платёжного поручения;

- 120 — дата принятия товара на учёт.

- 130 — ИНН и КПП продавца;

- 140 — ИНН и КПП посредника — не заполняется;

- 150 — номер таможенной декларации вписывают только при импорте товара из других стран. Ставим прочерки;

- 160 — расчёт с продавцом производился в российской валюте;

- 170 — стоимость покупки по счёту-фактуре вместе с налогом;

- 180 — сумма налога в рублях;

- 190 — общая сумма налога к вычету по книге покупок в 4 квартале.

Шаг 5 — Раздел 9

Часть 9 декларации включает сведения из книги продаж — данные о выставленных счетах-фактурах по продажам, которые увеличивают налоговую базу отчетного квартала. Обязательно нужно отразить предоплату в счёт будущей поставки товаров в размере 2 360 000 рублей (включая НДС 18%). Итоговая страница по сумме операций и налогу заполняется один раз.

Раздел 9 по первой операции

Построчно:

- 001 — прочерк, так как декларация первичная (заполняется только в уточненной декларации);

- 005 — порядковый номер операции в книге продаж;

- 010 — код вида операции в книге продаж;

- 020 — номер выставленного счёта-фактуры;

- 030 — дата счёта-фактуры;

- 035 — регистрационный номер таможенной декларации;

- 036 (новая строка) — указывается при таможенных операциях, коды содержатся в Товарной номенклатуре ЕАЭС;

- 040-090 — заполняют при исправлении или выставлении корректирующего счёта-фактуры;

- 100 — ИНН и КПП покупателя.

- 110 — ИНН и КПП посредника (не заполняется);

- 120-130 — номер и дата документа об оплате;

- 140 — код валюты.

- 150-160 — стоимость продажи с учётом налога в валюте счёта-фактуры и в рублях. Так как счёт в рублях, строку 150 не заполняем;

- 170-190 — стоимость продажи без налога (отдельно по ставкам 20, 18, 10 и 0%). Все операции Раздела 9 осуществлялись по ставке 20%;

- 200-220 — сумма НДС по ставкам 20, 18 и 10% и стоимость продаж, освобождённых от уплаты налога. ООО "ВЕСНА" заполняет строку 200.

Раздел 9 по второй и последующим операциям

Почти полностью дублирует предыдущие две страницы, за исключением порядкового номера операции, даты, ИНН покупателя и суммы продажи. По третьей операции указывается код 02 из книги продаж, так как в этом случае фиксируется предоплата за предстоящие поставки. Принцип заполнения тот же, но различаются величины, даты и реквизиты покупателя.

Итоговые показатели раздела 9

- 230 — общая стоимость продаж по ставке 20% без учёта НДС;

- 235 — общая стоимость продаж по ставке 18% без учёта НДС

- 240 — общая стоимость продаж — 10% без НДС;

- 250 — общая стоимость продаж — 0% без НДС;

- 260 — налог по ставке 20%;

- 265 — налог по ставке 18%;

- 270 — налог по ставке 10%;

- 280 — сумма, освобождённая от налога.

Разделы 10 и 11 декларации заполняют комиссионеры и агенты, застройщики, и фирмы, работающие по договору транспортной экспедиции. Сведения вносятся на основе журнала учёта счетов-фактур. Раздел 12 оформляют неплательщики налога или лица, освобождённые от его уплаты, при выставлении ими счетов-фактур с включённым налогом. ООО "ВЕСНА" эти разделы оставляет пустыми.

Декларация НДС за 1 квартал 2019, бланк (формат.xls)

Заполнить декларацию в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО - Мое дело , Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).

Регулярная отчетность по НДС требует от бухгалтера особой внимательности и точного понимания порядка заполнения всех строк декларации. Неверно проставленные коды или нарушение контрольных соотношений – причина отказа в приеме отчета, проведения камеральной проверки или привлечения к административной/налоговой ответственности.

ФАЙЛЫ

Регламент сдачи отчетности

По действующему налоговому законодательству все декларации по НДС в обязательном порядке сдаются по ТКС-каналам. При формировании отчета необходимо следить за изменениями, вносимыми Министерством финансов в электронный формат документа. Для корректной сдачи декларации следует использовать только актуальную версию отчета.

На составление отчета плательщику НДС или налоговому агенту дается 25 дней после завершения квартала.

Имейте в виду: использование бумажного варианта декларации по НДС допускается лишь для тех субъектов хозяйственной деятельности, которые освобождены от налога на законном основании либо не признаны плательщиками НДС и отдельные категории налоговых агентов.

Состав декларации

Квартальная декларация по НДС содержит два раздела, обязательных к заполнению:

- головной (титульный лист);

- сумма НДС, подлежащих уплате в бюджет/возврату из бюджета.

Отчетный документ с упрощенным вариантом оформления (Титул и раздел 1 с проставленными прочерками) представляются в следующих случаях:

- осуществление в подотчетном периоде хозяйственных операций, не подлежащих обложению НДС;

- ведение деятельности за пределами российской территории;

- наличие производственных/товарных операций длительного периода действия – когда для окончательного выполнения работ требуется более полугода;

- субъект коммерческой деятельности применяет спецрежимы налогообложения (ЕСХН, ЕНВД, ПСН, УСНО);

- при выставлении счета-фактуры с выделенным налогом налогоплательщиком, освобожденным от НДС.

При наличии указанных предпосылок суммы реализации по льготируемым видам деятельности проставляются в разделе 7 декларации.

Для субъектов налогообложения, ведущих деятельность с применением НДС, обязательно заполнение всех разделов декларации, имеющих соответствующие цифровые показатели:

Раздел 2 – исчисленные суммы НДС для организаций/ИП, имеющих статус налоговых агентов;

Раздел 3 – суммы реализации, подпадающие под обложение налогом;

Разделы 4,5,6 – используются при наличии хозяйственных операций по нулевой налоговой ставке или не имеющих подтвержденного статуса «нулевиков;

Раздел 7 – указываются данные по освобожденным от НДС операциям;

Разделы 8 – 12 включают в себя свод сведений из книги покупок, книги продаж и журнала выставленных счетов-фактур и заполняются всеми плательщиками НДС, применяющими налоговые вычеты.

Заполнение разделов декларации

Отчетный регламент по НДС должен соответствовать требованиям инструкции Минфина и ФНС, изложенной в приказе № ММВ-7-3/558 от 29.10.2014г.

Титульный лист

Порядок заполнения главного листа декларации по НДС не отличается от правил, установленных для всех видов отчетности в ФНС:

- Данные об ИНН и КПП плательщика прописываются в верхней части листа и не отличаются от сведений в регистрационных документах;

- Налоговый период указывается кодовым обозначением, принятым для налоговой отчетности. Расшифровка кодов указана в приложении № 3 к Инструкции по заполнению Декларации.

- Код налоговой инспекции – декларация представляется в то подразделение ФНС, где плательщик зарегистрирован. Точная информация обо всех кодах территориальных налоговых органов обнародована на сайте ФНС.

- Наименование субъекта предпринимательской деятельности – в точности соответствует названию, указанному в учредительной документации.

- Код ОКВЭД – в титульном листе прописывается основной вид деятельности по статистическому коду. Показатель указан в информационном письме Росстата и в выписке ЕГРЮЛ.

- Контактный номер телефона, количество заполненных и передаваемых листов декларации и приложений.

На титульном листе проставляется подпись представителя плательщика и дата формирования отчета. В правой части листа отведено место для подтверждающих записей уполномоченного лица налоговой службы.

Раздел 1

Раздел 1 является итоговым разделом, в котором плательщик НДС сообщает о суммах, подлежащих уплате или возмещению по результатам бухгалтерского/налогового учета и сведениям из раздела 3 декларации.

В листе обязательно указывается код территориального образования (ОКТМО), где налогоплательщик осуществляет деятельность и состоит на учете. В строке 020 фиксируется КБК (код бюджетной классификации) по этому виду налога. Плательщики НДС ориентируются на КБК по стандартной деятельности – 182 103 01 00001 1000 110. Уточнить КБК можно в последней редакции приказа Минфина № 65н от 01.07.2013г.

Внимание: при неточном указании КБК в декларации по НДС уплаченный налог не поступит на лицевой счет налогоплательщика и будет депонирован на счетах Федерального казначейства до выяснения принадлежности платежа. За просрочку уплаты налога будет начислена пеня.

Строка 030 заполняется только в том случае, если счет-фактура выставляется налогоплательщиком-льготником, освобожденным от НДС.

В строках 040 и 050 следует записать суммы, полученные по расчету налога. Если результат подсчета положительный, то сумма НДС к уплате указывается в строке 040, при отрицательном итоге результат записывается в строку 050 и подлежит возмещению из госбюджета.

Раздел 2

Этот раздел обязаны заполнять налоговые агенты по каждой организации, в отношении которой они имеют этот статус. Это могут быть зарубежные партнеры, не уплачивающие НДС, арендодатели и продавцы муниципального имущества.

Для каждого контрагента заполняется отдельный лист раздела 2, где обязательно указывается его название, ИНН (при наличии), КБК и код операции.

При перепродаже конфиската или осуществлении торговых операций с иностранными партнерами налоговые агенты заполняют строки 080-100 раздела 2 – величина отгрузки и суммы, поступившие в качестве предоплаты. Итоговая сумма, подлежащая уплате налоговым агентом, отражается в строке 060 с учетом величин, проставленных в следующих строках – 080 и 090 . Сумма налогового вычета по реализованным авансам (стр.100) уменьшает конечную сумму НДС.

Раздел 3

Основной раздел отчетности по НДС, в котором налогоплательщики совершают расчет подлежащего уплате/возмещению налога по предусмотренным законодательством ставкам, вызывает наибольшее количество вопросов у бухгалтеров. Последовательное заполнение строк раздела выглядит следующим образом:

- В стр.010-040 отражается величина выручки от реализации (по отгрузке), облагаемой, соответственно, по применяемым налоговым и расчетным ставкам. Сумма, зафиксированная в этих строках, должна равняться величине дохода, учтенного на счете 90.1 и показанного в расчете налога на прибыль. При обнаружении расхождений показателей в декларациях фискальные органы затребуют пояснений.

- Стр. 050 заполняется в частном случае – когда продается организация, как комплекс учетных активов. База налогообложения в этом случае – балансовая стоимость имущества, умноженная на специальный поправочный показатель.

- Стр. 060 касается производственных и строительных организаций, ведущих СМР для собственных нужд. В этой строке воспроизводится стоимость выполненных работ, включающая в себя все реальные затраты, понесенные при строительстве или монтаже.

- Стр.070 – в графе «Налоговая база» в этой строке следут поставить сумму всех денежных поступлений, поступивших в счет предстоящий поставок. Сумма НДС рассчитывается по ставке 18/118 или 10/110, в зависимости от вида товаров/услуг/работ. Если реализация происходит в течение 5 дней после того, как предоплата «упадет» на расчетный счет, то эта сумма не указывается в декларации, как полученный аванс.

В разделе 3 необходимо проставить суммы НДС, которые, в соответствии с требованиями п.3 ст.170 НК необходимо восстановить в налоговом учете. Это касается сумм, задекларированных ранее как налоговые вычеты по льготным основаниям – применение спецрежима, освобождение от обложения НДС. Восстановленные величины налога суммарно отражаются в стр. 080, с конкретизацией по строкам 090 и 100.

В строках 105-109 вводятся данные о корректировке сумм НДС в учете на протяжении подотчетного периода. Это может быть ошибочное применение пониженной налоговой ставки, неправомерное отнесение операций к необлагаемым или невозможность подтверждения нулевой ставки.

Общая величина начисленного НДС указывается в строке 110 и состоит из суммы всех показателей, отраженных в графе 5 строк 010-080, 105-109. Конечная цифра налога должна равняться сумме НДС в книге продаж по итогу оборотов за отчетный квартал.

Строки 120-190 (графа 3) посвящены вычетам, призванным сумму НДС к уплате:

- Величина вычетов по строке 120 формируется на основании полученных от контрагентов-поставщиков счетов-фактур и равна сумме НДС в книге покупок.

- Строка 130 заполняется по аналогии со стр. 070, но содержит данные от суммы налога, уплаченного поставщику, как предварительная оплата.

- Строка 140 дублирует строку 060 и отражает налог, исчисленный от суммы фактических издержек при проведении СМР для нужд налогоплательщика.

- Строки 150 – 160 относятся к внешнеторговой деятельности и составляют суммы НДС, уплаченные на таможне или начисленные на стоимость товаров, ввезенных в Россию из стран ТС.

- В строке 170 необходимо прописать размер НДС, ранее начисленный на поступившие авансы, если в отчетном квартале произошла реализация.

- Строка 180 заполняется налоговыми агентами и содержит величину НДС, указанную в строке 060 Раздела 2.

Результат от сложения сумм вычетов по всем законным основаниям фиксируется в строке 190, а строки 200 и 210 – итог от совершения арифметических действий между строками 110 гр.5 и 190 гр.3. Если результат от вычитания из начисленного НДС суммы вычетов будет положительным, то полученная величина отражается в строке 200, как НДС к уплате. В противном случае, если размер вычетов превышает рассчитанную сумму НДС, следует заполнить стр. 210 гр. 3, как НДС к возмещению.

Отраженные в строках 200 или 210 раздела 3 суммы налога должны попасть в строки 040-050 раздела 1.

В декларации по НДС предусмотрено заполнение двух приложений к разделу 3. Эти формуляры заполняются:

- По основным средствам, которые используются в не облагаемой НДС деятельности. Важное условие – налог по этим активам ранее был принят к вычету и теперь подлежит восстановлению в течение 10 лет. В приложении отражается индивидуально вид ОС, дата ввода в эксплуатацию, сумма, принятая к вычету за текущий год. Это приложение должно быть заполнено только в декларации за 4 квартал.

- По зарубежным компаниям, работающим на территории РФ через собственные представительства/филиалы.

Разделы 4, 5, 6

Указанные разделы подлежат заполнению только теми плательщиками, которые в своей деятельности используют право на применение нулевой ставки НДС. Отличие между разделами состоит в некоторых нюансах:

- Раздел 4 заполняется налогоплательщиком, который способен документально подтвердить правомерное использование ставки в 0%. В разделе 4 предусмотрено обязательно отражение кода хозяйственной операции, суммы полученной выручки и величины декларируемого налогового вычета.

- Раздел 6 заполняется в случаях, когда на дату представления декларации налогоплательщик не успел собрать полный пакет документов для подтверждения льготы. Необоснованные операции вносятся в раздел 6, но впоследствии могут быть приняты к возмещению и перенесены в раздел 4. Для этого необходимо наличие документации.

- Раздел 5 предстоит заполнить тем «нулевикам», которые ранее заявили вычет по документам, но получили право на применение льготной ставки только в данном отчетном периоде.

Важно: при наличии нескольких оснований по применению раздела 5 налогоплательщик должен заполнить раздельно каждый отчетный период, когда был заявлен вычет.

Раздел 7

Этот лист предназначен для передачи сведений по операциям, которые были совершены в отчетном квартале и, согласно ст. 149 п.2 НК РФ, освобождены от обложения НДС. Все задокументированные коммерческие действия группируются по кодам, которые поименованы в Приложении № 1 к действующей инструкции.

Необходимо соблюсти только одно условие – изготовление продукции или претворение работ носит долговременный характер и будет завершено через 6 календарных месяцев.

Разделы 8, 9

Относительно недавно появившиеся разделы предусматривают внесение в декларацию сведений, перечисленных в книге продаж/книге покупок за подотчетный период. Для того, чтобы фискальные органы могли автоматически провести камеральную проверку, в этих листах указываются все контрагенты, «попавшие» в налоговые регистры по НДС.

По регламенту в разделах 8 и 9 следует раскрыть информацию о поставщиках и покупателях (ИНН, КПП), реквизитах полученных или выданных счетах-фактурах, стоимостных характеристиках товаров/услуг, суммах выручки и начисленного НДС.

Важно: модули электронной отчетности дают возможность до сдачи декларации провести сверку данных разделов 8 и 9 с контрагентами. Иначе, в случае несоответствия данных в ходе перекрестной проверки в ИФНС суммы к вычету, не соответствующие книге продаж поставщика, могут быть исключены из расчета и сумма НДС к уплате возрастет.

В случае исправления данных в ранее задекларированные счета-фактуры налогоплательщик обязан сформировать приложения к разделам 8 и 9.

Раздел 10, 11

Эти листы носят специфический характер и подлежат оформлению только субъектам предпринимательства нескольких категорий:

- комиссионеры и агенты, работающие в пользу третьих лиц;

- лица, оказывающие экспедиторские услуги;

- предприятия-застройщики.

В разделах 10-11 должны быть перечислены сведения из журнала полученных и предъявленных счетов-фактур с суммами НДС и облагаемого оборота.

Раздел 12

Лист предназначен для включения в декларацию налогоплательщиками, имеющими освобождение от НДС. Критерий заполнения раздела 12 – наличие счетов-фактур с выделенным НДС, предъявленных контрагентам.

Налоговыми агентами, а также плательщиками НДС называют те категории предприятий и предпринимателей, которые обязаны подавать соответствующие декларации в указанный законодательством срок. В отношении налога на добавленную стоимость декларацию следует заполнять ежеквартально, в 2017 году следует применять новый бланк, который можно скачать бесплатно в excel ниже, также предлагаем скачать образец заполнения декларация по НДС за 3 квартал 2017 году.

Сами документы почти во всех случаях заполняются в электронной форме. Даже численность работников не влияет на то, какой способ отправки документации можно выбрать. Бумажные декларации по НДС принимаются лишь в исключительных обстоятельствах.

Об общих правилах при подаче

В статье 174 Налогового Кодекса написано, что подача бумаг должна осуществляться, когда закончится так называемый отчётный период. Максимальный срок до 25 числа в месяце, который следует за этим отчётным периодом (для НДС это квартал), то есть декларация в отношении добавленного налога сдается четырежды за год.

Обратите внимание: За 3 квартал 2017 году сдать налоговую декларацию по НДС нужно до 25 октября 2017 году.

Если дата сдачи выпадает на выходные, то она просто переносится на следующий день, когда все выходят на работу.

Документация представляется только в том отделении, где налогоплательщика поставили на учёт.

Согласно стандартной пошаговой инструкции, в бланке налоговой декларации по НДС отображения требует следующая информация:

- Объекты системы налогообложения.

- Описание затрат и доходов за период отчётности.

- Источники, из которых поступали денежные средства.

- База, используемая при начислении налогов.

- Льготы, связанные с перечислениями налогов.

- Взнос, в общей итоговой сумме.

- Другие разновидности данных, влияющих на сборы.

В 2017 году декларации по НДС подаются с использованием электронной формы.

В печатной форме документ предприятия могли подавать до конца 2013 года.

Порядок изменён, начиная с 1 января в 2014 году. Теперь обязательным стало использование современных технологий, вне зависимости от количества сотрудников.

Электронные формы используются и для оформления приложений.

Кто обязан сдавать декларацию по НДС

Согласно закону, не все категории граждан наделены обязанностью по оформлению данного документа.

Перечислим тех, для кого требование по сдаче заполненного образца налоговой декларации по добавленному налогу остаётся актуальным, обязательным при любых обстоятельствах:

- ИП с ОСНО.

- ООО с ОСНО.

- ИП с применением УСН и ЕНВД. Особенно это важно для тех, кто ввозит продукцию из-за границы, работает с использованием формы простого товарищества, выставляет потребителем счета-фактуры, где и пишут об НДС.

Предприниматели и организации освобождаются от уплаты НДС при выполнении следующих условий:

- ИП и УСН.

- ИП, ЕНВД.

- ИП, ЕСХН.

- ИП, ПСН.

- ИП и ООО на УСН. Но их освобождают, только если на протяжении последних двух месяцев была получена прибыль, не превышающая двух миллионов рублей. Тогда начисление НДС не проводится, но важно заранее сообщить об этом налоговой службе.

Есть так называемая упрощённая форма декларации, единая для всех. Использование такого бланка допустимо, если предпринимательская деятельность не ведёт к каким-либо изменениям на банковских счетах. Или при отсутствующих объектах, входящих в систему налогообложения.

Заполнение упрощённых вариантов бланка декларации предполагает использование бумажных носителей. На эти случаи требование относительно применения электронных форм отчетов по НДС не действует.

Как заполнить декларацию по НДС за 3 квартал 2017 года

Структура бланка отчета

При изучении любой пошаговой инструкции станет ясно, что всего в документе 12 разделов.

Структура формы налоговой декларации по налогу на добавленную стоимость:

- Титульные листы заполняются каждым из налогоплательщиков.

- Для всех создавался и первый раздел. Он нужен даже тем, кто в стандартных условиях освобождается от самого налога, но при этом выставляет счёт-фактуры с соответствующими данными. Такие предприниматели и заполняют только титульный лист вместе с 1 разделом.

- Налоговые агенты должны обратить особое внимание на раздел 2.

- В разделах декларации 3-6 описывается только определённый тип операций. Если они совершались на протяжении периода отчётности – соответствующая информация вносится.

- Ряд операция описывается 7 разделом отчета по НДС. Это касается сделок, не попадающих под налогообложение. Обычно имеется в виду реализация товаров и услуг за пределами российской территории. Или сделки, когда получается аванс за действия, осуществляемые лишь в будущем. Если на подготовку уходит минимум 6 месяцев.

- В разделе 8 бланка налоговой декларации конкретизируются налоговые вычеты, связанные с предыдущими периодами по отчётности.

- 9 раздел – место, где легко найти информацию относительно книги продаж, других сопутствующих документов.

- Если определённые данные вносятся в журнал учёта счетов-фактур – то они переводятся и в декларацию, в 10, 11 разделы. Для сферы посредничества это особенно актуально.

- 12 раздел тоже для тех, кто налог не платит, но оформлением счетов-фактур занимается.

Образцы заполнения разделов

Как заполнить раздел 1 декларации по НДС:

Здесь подсчитывается сумма налога, общая.

- ОКТМО вписываем в строку бланка, для обозначения которой используют код 010.

- КБК по НДС ставят в строке 020. Это актуально для товаров и услуг, которые реализуются только на территории РФ.

- Общая сумма взноса по НДС – вопрос, которому посвящена строка 030.

- 040 и 050 – строки бланка декларации, где ставится результат по разделам 3-6. Здесь допускается постановка прочерков, если налоговая база не применяется.

Остались только номера строк, начиная с 040, и заканчивая 050. Их оформление актуально, если стоит код 227 в строке с местом нахождения учёта. Иначе допустимо проставление прочерков.

Образец заполнения раздел 1 за 3 квартал 2017 года:

Раздел 3 : особенности заполнения

В данном разделе бланка декларации рассчитывают сам налоговый взнос, с использованием ставок до 18 и 10 процентов, соответственно. Обязательным требованием становится указание налоговых вычетов, если они актуальны.

Если осуществляются сделки по реализации товаров и услуг, попадающие под НДС, то их описание приводится в строках с номерами 010-040. Столбцы 3 и 5 также должны быть использованы полностью.

Функционирование объекта в качестве имущественного комплекса отображается в строке 050.

Если для самого предприятия проводятся строительно-монтажные работы – об этом обязательно пишут в строке с номером 060. Но информация нужна, только если соответствующие проекты выполнялись за тот или иной период отчётности.

Данные относительно налоговой базы ставятся в строчке 070. Форма декларации по НДС должна включать сведения не только относительно предоплат, но и последующие операции, связанные с тем или иным расчётом. В соответствующем поле пишут о размере налога, который берётся с аванса.

080 – номер строки, где указывают суммы, составляющие базу, и использующиеся при расчёте самого размера налога.

Обязательно указываются все операции, сопровождаемые расчётом в связи с оплатой предоставляемых товаров, услуг.

Максимально подробную информацию относительно начислений по НДС включают в строки декларации, обозначаемые номерами 090-110. Особенно, если в текущем периоде требуется восстановление.

- Сумме к восстановлению посвящён номер 090.

- 100 – обозначение взноса в случае, когда уже была принята сумма к вычету по продукции и услугам, в дальнейшем идущим на экспорт.

- 110 – номер строки бланка отчета с описанием операций, предполагавших исчисление налогового вычета в связи с основными средствами, нематериальными активами или правами. В дальнейшем данные объекты обычно становятся частью вклада в уставной капитал, принадлежащий сторонним организациям.

120 строка посвящается итоговой сумме по налогу, в целом. Сюда входит взнос по сделкам реализации любых товаров и услуг, а так же часть, подлежащая восстановлению.

Образец заполнения раздела 3 за 3 квартал 2017 года:

Разделы 4-9

Они заполняются только при проведении операций, к которым применяется нулевая налоговая ставка. 7 Раздел декларации посвящается сделкам, вообще не попадающим под НДС. Есть и другой случай, когда используется данная часть – перечисление предоплаты за товары с услугами, относящимися к списку, утверждённому отдельно Правительством РФ.

Об остальных разделах уже писалось ранее.

Образцы заполнения 8 и 9 раздела можно посмотреть в заполненном примере декларации, скачать который можно ниже бесплатно.

Особенности налогового вычета по разделу 3

Эта информация идёт в строках налоговой декларации, начиная с номера 150. Главное – указывать только вычеты, которые действительно относятся к тому или иному налоговому вычету. Не обойтись без подробного изучения сведений, представленных в последних строках книг покупок. Показатели должны совпадать с тем, что там написано.

Отдельно учитываются товары, ввозимые на территорию РФ, либо вывозимые за её пределы. Не стоит забывать указывать сумму НДС, которая была начислена фактически.

О заключительной части

Заключительная часть в декларации заполняется обычно экспедиторами, застройщиками и посредниками. Или вообще любыми предприятиями, которые работают в интересах других. Данная часть оформляется всегда при наличии агентских договоров или комиссионных соглашений, использовании транспортной экспедиции, исполнении обязанностей по осуществлению застройки.

Бланк и заполненный образец

Новая форма декларации по НДС в 2017 году скачать бесплатно в excel — .

Образец заполнения декларации по НДС за 3 квартал 2017 году — .

Последние материалы сайта

Календарь развития ребенка

Личный кабинет энергосбыт плюс

ЭнергосбыТ Плюс принимает показания счетчиков и оплату за электроэнергию, горячу воду и отопление. Для удобства потребителей компанией создан онлайн-сервис, где можно зарегистрироваться и решать все вопросы, не выходя из дома. Для этого нужно зайти в личн

Журнал

Степени сравнения прилагательных в английском

Каждый день мы с вами сравниваем разные вещи: эта машина лучше, чем та, а другая, вообще, самая лучшая. Один человек симпатичнее, чем другой. А кто-то считает себя самым красивым. Сегодня вы узнаете о степенях сравнения прилагательных в английском языке:

Еда

Как испечь пасхальный кулич с цукатами и изюмом Готовим дома пасхальный кулич с цукатами

Яйца с желтками взбить миксером до пены. Частями всыпая сахар, продолжить взбивать яичную массу миксером. Взбить до светлой, пышной массы. Влить в получившуюся смесь теплое молоко, добавить размягченное сливочное масло. Взбить смесь снова миксером. Затем

Планирование и уход

Фокусы со спичками и их секреты обучение Какие фокусы можно сделать со спичками

Проткните булавкой середину спички без головки, продвиньте её к середине дужки, застегните булавку. Держа булавку левой рукой, указательным пальцем правой руки резко потяните к себе один конец спички, будто хотите провести ее сквозь соседнюю дужку булавки

Беременность и роды

Рецепты минтая под маринадом из моркови и лука

Я искренне считаю, что рыба под маринадом одно из самых вкусных блюд для любителей рыбы. Любая белая рыба, приготовленная по этому самому вкусному рецепту получается всегда сочной и очень вкусной. Этот полезный минтай под маринадом в духовке можно пригото